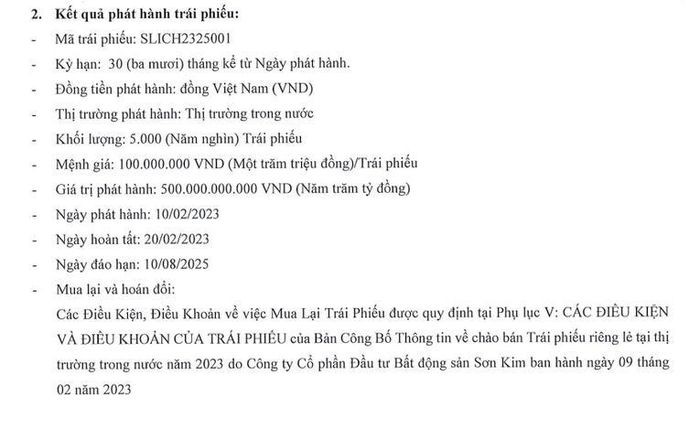

CTCP Đầu tư Bất động sản Sơn Kim (SLI) cho biết đã huy động thành công 500 tỷ đồng thông qua phát hành lô trái phiếu SLICH2325001, với mệnh giá 100 triệu đồng/trái phiếu.

CTCP Đầu tư Bất động sản Sơn Kim (SLI) cho biết đã huy động thành công 500 tỷ đồng thông qua phát hành lô trái phiếu SLICH2325001, với mệnh giá 100 triệu đồng/trái phiếu.

Sở Giao dịch chứng khoán Hà Nội (HNX) vừa công bố thông tin CTCP Đầu tư Bất động sản Sơn Kim huy động xong 500 tỷ đồng trái phiếu từ thị trường trái phiếu trong nước với kỳ hạn 30 tháng.

Cụ thể, công ty đã phát hành 5.000 trái phiếu với mệnh giá 100 triệu đồng/trái phiếu, kỳ hạn 30 tháng. Ngày phát hành là 10/2/2023, ngày hoàn tất là 20/2/2023 và đáo hạn vào ngày 10/8/2025. Lô trái phiếu này có lãi suất phát hành 13,5%/năm. Mục đích phát hành không được doanh nghiệp đề cập.

Trước đó, trong khoảng thời gian từ 29/9/2022 đến 3/10/2022, Bất động sản Sơn Kim huy động thành công 500 tỷ đồng trái phiếu. Lô này có kỳ hạn 3 năm, đáo hạn vào ngày 29/9/2025. Công ty dự kiến sử dụng số vốn trên mua tòa nhà văn phòng có tên gọi The METT tại địa chỉ tại lô 1-13 thuộc dự án Khu Phức Hợp Sóng Việt (The Metropole Thủ Thiêm) thuộc Khu đô thị mới Thủ Thiêm tại TP Thủ Đức, TP HCM.

Tuy nhiên, ngay trong tháng tháng 1/2023, doanh nghiệp này đã mua lại toàn bộ 500 tỷ đồng lô trái phiếu nói trên. Việc mua được công ty thực hiện thông qua hai đợt vào ngày 19/1 (339,7 tỷ đồng) và 27/1 (160,3 tỷ đồng).

CTCP Đầu tư Bất động sản Sơn Kim là công ty con của CTCP Bất động sản Sơn Kim (SonKim Land), trong đó SonKim Land hiện đang nắm giữ 99,99% cổ phần. Công ty hoạt động trong lĩnh vực đầu tư và phát triển bất động sản nhà ở và văn phòng, là chủ đầu tư của một số dự án như Nassim Thảo Điền, Gateway Thảo Điền, The Metropole Thủ Thiêm, The Galleria Residences Thủ Thiêm...

Người đại diện theo pháp luật của Tập đoàn Sơn Kim là ông Nguyễn Hoàng Tuấn, con trai cả của bà Nguyễn Thị Sơn - người sáng lập tập đoàn.

Theo thông tin từ HNX, từ đầu năm đến nay, chỉ có 10 công ty huy động trái phiếu thành công, trong đó nhóm bất động sản - xây dựng chỉ có 3 doanh nghiệp huy động thành công gồm CTCP Hưng Thịnh Investment (742 tỷ đồng), CTCP Phát triển Nhà Bà Rịa - Vũng Tàu (70 tỷ đồng) và Đầu tư BĐS Sơn Kim (500 tỷ đồng).

Theo thống kê của FiinRatings, lượng trái phiếu được mua lại trước hạn trong tháng đầu năm 2023 đạt 8.900 tỷ đồng, giảm 81% so với tháng trước, tuy nhiên vẫn tăng 1,7 lần so với cùng kỳ năm 2022.

"Thông thường, lượng mua lại tăng vọt vào cuối các bán niên và giảm mạnh vào đầu năm. Xu hướng này phụ thuộc nhiều vào hoạt động hỗ trợ thanh khoản từ hệ thống tổ chức tín dụng, với quy mô mua lại lẻ tẻ quanh năm và tăng vọt vào tháng 6 và tháng 12 vì đây là hai thời điểm chốt báo cáo bán niên và báo cáo tài chính năm của các doanh nghiệp", nhóm phân tích cho hay.

FiinRating dự báo kênh huy động trái phiếu doanh nghiệp sẽ chưa thể hồi phục về quy mô một cách mạnh mẽ và sôi động cho đến hết nửa đầu năm 2023. Nguyên nhân là do môi trường lãi suất sẽ cần thời gian để giảm để kênh trái phiếu trở lên hấp dẫn trở lại so với các kênh đầu tư thay thế khác, đặc biệt so với lãi suất gửi tiết kiệm ngân hàng và các sản phẩm như chứng chỉ tiền gửi.

Bên cạnh đó, các biện pháp chính sách can thiệp qua tín dụng ngân hàng, tháo gỡ pháp lý bất động sản và trực tiếp cho trái phiếu hiện nay vẫn đang trong giai đoạn trao đổi và thiết kế. Trong trường hợp được triển khai từ quý II/2023, hoạt động huy động có thể có cơ hội bắt đầu hồi phục từ đầu quý III/2023.

Song, theo nhóm phân tích, có một số chuyển biến được kỳ vọng hỗ trợ cho sự khôi phục của hoạt động phát hành trái phiếu doanh nghiệp trong 2023 như việc triển khai chính sách tín dụng bất động sản, triển khai tái cơ cấu nợ trái phiếu doanh nghiệp khi sửa đổi Nghị định 65 đi vào hiệu lực và pháp lý bất động sản được tháo gỡ.

Tùng Tâm