Khả năng sinh lợi (chỉ số ROA và ROE) là một trong những mục tiêu được nhà đầu tư lẫn ngân hàng quan tâm vì lợi nhuận cao sẽ giúp các ngân hàng bảo toàn vốn, tăng thị phần và thu hút đầu tư.

Khả năng sinh lợi (chỉ số ROA và ROE) là một trong những mục tiêu được nhà đầu tư lẫn ngân hàng quan tâm vì lợi nhuận cao sẽ giúp các ngân hàng bảo toàn vốn, tăng thị phần và thu hút đầu tư.

Khả năng sinh lợi là thước đo hiệu quả bằng tiền giúp đánh giá tình hình hoạt động cũng như những rủi ro mà ngân hàng gặp phải. Vì vậy, tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) và tỷ suất lợi nhuận trên tài sản (ROA) là 2 chỉ tiêu tiêu biểu dùng để đánh giá khả năng sinh lợi của các ngân hàng. Cũng là chỉ số cực kì quan trọng trong việc lựa chọn ra những cổ phiếu tốt.

Chỉ số ROE và ROA còn tùy thuộc vào thời vụ kinh doanh cũng như quy mô và mức độ rủi ro của ngân hàng.

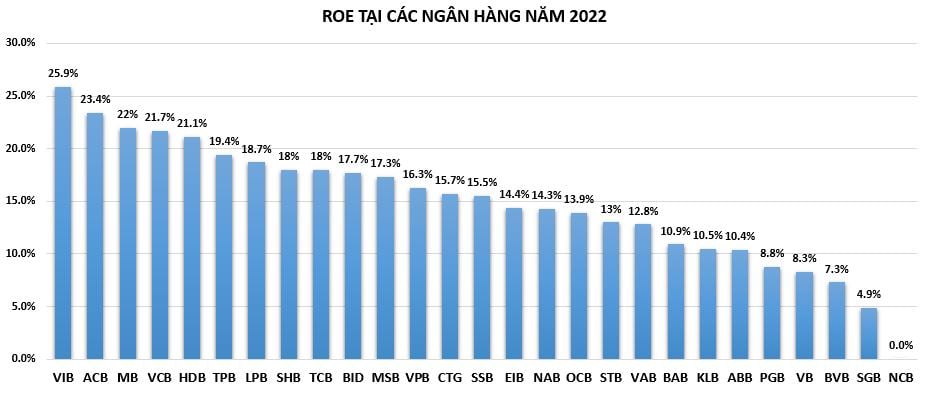

Chỉ số ROE tại ngân hàng OCB giảm mạnh, Eximbank tăng trưởng mạnh nhất

Chỉ số ROE (Return on Equity) hay lợi nhuận trên vốn chủ sở hữu là thước đo đánh giá một đồng vốn của cổ đông bỏ ra và tích lũy được tạo ra bao nhiêu đồng lãi. Tỷ lệ ROE càng cao chứng tỏ công ty sử dụng hiệu quả đồng vốn của cổ đông, điều này có nghĩa công ty cân đối một cách hài hòa giữa đồng vốn cổ đông với đồng vốn vay.

Xét về tốc độ tăng trưởng, năm 2022, Eximbank là ngân hàng có mức tăng trưởng ROE cao nhất so với năm trước. Do có lợi nhuận trước thuế tăng gần gấp 3 lần so với năm 2021, từ hơn 1.000 tỷ đồng lên gần 3.000 tỷ đồng, do đó, ROE của Eximbank đã tăng từ 5,7% lên 14,4% năm 2022, tương đương tăng 8,6%.

Ngoài ra, ROE của SHB tăng từ 14% lên 18%, tương đương tăng 4 điểm %; ROE của BIDV cũng tăng từ 12,6% lên 17,7%;…

Ngược lại, ngân hàng OCB có tốc độ tăng trưởng ROE giảm mạnh nhất. Do lợi nhuận sau thuế năm 2022 giảm tới 20% khiến chỉ số ROE tại OCB giảm từ 20,2% xuống còn 13,9%, tương đương giảm 6,3 điểm% so với năm trước.

Tương tự, chỉ số ROE của KienLongBank cũng giảm từ 16,5% xuống còn 10,5%, tương đương giảm 6 điểm% so với năm trước. Ngoài ra, ROE của MSB cũng giảm từ 18,3% xuống 17,3%; NamABank giảm từ 17,9% xuống 14,3%; ABBank giảm 13,3% xuống 10%.

Xét về tuyệt đối, ROE của ngân hàng VIB tiếp tục giữ vị trí cao nhất với 25,9% tuy nhiên con số này đã giảm nhẹ 0,4 điểm% so với năm trước. Nhờ lợi nhuận sau thuế của ngân hàng năm 2022 tăng 32% so với năm trước, đạt 8.468 tỷ đồng trong khi vốn chủ sở hữu tăng 34% từ 24.290 tỷ đồng lên 32.651 tỷ đồng.

Một số ngân hàng có tỷ lệ ROE thấp như VietBank đạt 8,3%; PGBank đạt 8,8%; Saigonbank đạt 4,9%; BaoVietBank đạt 1,9% và đặc biệt là NCB 0%.

Năm 2021 - 2022, các ngân hàng không ngừng tăng tốc nâng cao vốn chủ sở hữu nhằm đảm bảo tỷ lệ an toàn vốn theo Thông tư 41/2016/TT-NHNN. Đặc biệt, tốc độ tăng trưởng lợi nhuận sau thuế của các nhà băng lại tăng nhanh hơn tốc độ tăng trưởng vốn chủ sở hữu, do đó tỷ lệ ROE vẫn được duy trì ở mức cao, phần lớn các ngân hàng có tỷ lệ ROE từ 10% - 26%.

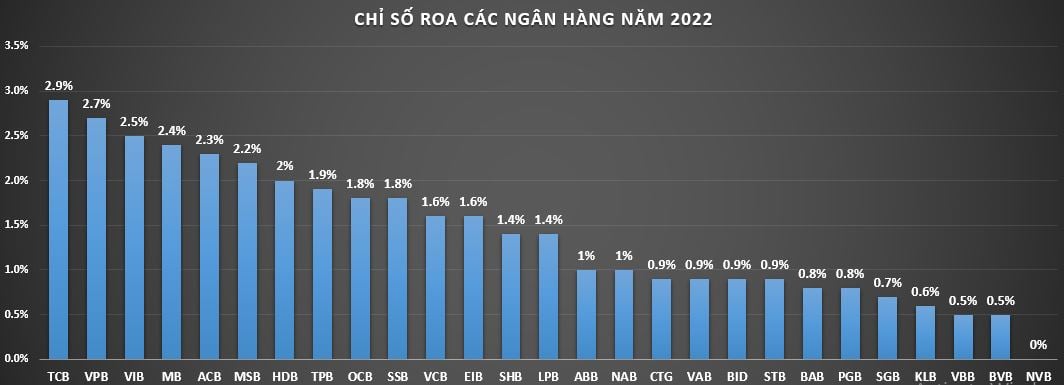

Chỉ số ROA tại Techcombank cao nhất ngành

Chỉ số ROA thể hiện 1 đồng vốn doanh nghiệp đầu tư vào tài sản sẽ đem về bao nhiêu lợi nhuận. ROA càng cao càng thể hiện hiệu quả sử dụng tài sản của doanh nghiệp càng tốt, khả năng sinh lợi cao.

Năm 2022, chỉ số ROA của một số ngân hàng giảm nhưng không đáng kể như ROA tại OCB giảm 0,6 điểm%, từ 2,4% xuống 1,8%; ROA của ABBank giảm 0,2 điểm % từ 1,3% xuống 1%. Đặc biệt, tỷ lệ ROA và ROE của Ngân hàng Quốc Dân (NCB) đều rất thấp.

Mặc dù ROA giảm nhưng Techcombank vẫn là ngân hàng dẫn đầu với ROA đạt 2,9%, giảm 0,3 điểm% so với năm trước. Tiếp theo đó là VPBank và VIB với ROA năm qua lần lượt là 2,7% và 2,5%.

Đáng nói, Chỉ số ROA tại các ông lớn quốc doanh lại lép vế hơn nhóm ngân hàng cổ phần. Năm 2022, quán quân lợi nhuận Vietcombank ghi nhận ROA đạt 1,6%, không tăng so với năm ngoái; Vietinbank và BIDV đều đạt 0,9%.

Với nhóm ngân hàng có chỉ số ROA từ 1% đến 2% cho thấy hoạt động kinh doanh của ngân hàng hiệu quả, tạo ra lợi nhuận cao, tuy nhiên cũng cần chú ý đến những hoạt động sinh lời quá cao sẽ đi kèm theo những rủi ro cao.

Hoàng Long (t/h)