MBB huy động thêm 1.000 tỷ đồng qua kênh trái phiếu

MBB huy động thêm 1.000 tỷ đồng qua kênh trái phiếu

Ngân hàng TMCP Quân Đội (MBB) vừa công bố kết quả phát hành trái phiếu riêng lẻ trong năm nay.

Cụ thể, hôm 30/11, MBB đã chào bán thành công 1.000 tỷ đồng trái phiếu kỳ hạn 7 năm với lãi suất 7,1% trong trường hợp lãi suất áp dụng đối với gốc trái phiếu (“lãi suất”); lãi suất 7,8% trong trường hợp tổ chức phát hành không thực hiện quyền mua lại tại ‘ngày mua lại trước hạn’, lãi suất trái phiếu áp dụng cho kỳ tính lãi năm thứ 6 và năm thứ 7.

Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền và không được đảm bảo bằng tài sản, trái phiếu xác lập nghĩa vụ trả nợ trực tiếp cho Tổ Chức Phát Hành. Trái chủ chỉ được thanh toán sau khi Tổ Chức Phát Hành đã thanh toán cho tất cả các chủ nợ có bảo đảm và không bảo đảm khác; trái phiếu thỏa mãn các điều kiện để được tính vào vốn cấp 2 theo các quy định hiện hành của phát luật.

Mục đích phát hành trái phiếu lần này để bổ sung vốn cấp 2 dài hạn theo quy định của NHNN, phục vụ nhu cầu cấp tín dụng cũng như tăng quy mô vốn hoạt động của MBB nhằm đáp ứng mục tiêu tăng trưởng kinh doanh 2021 và các năm tiếp theo.

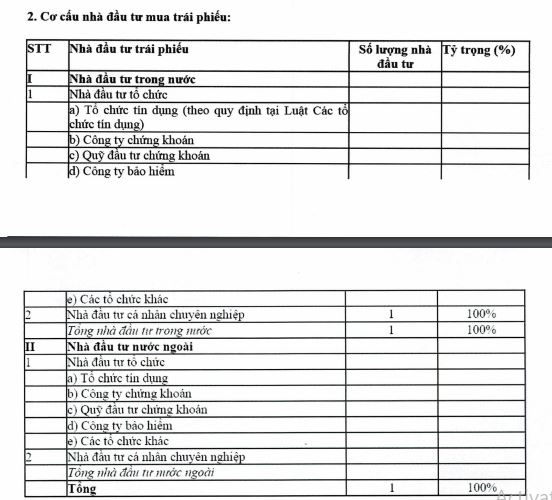

Báo cáo kết quả phát hành cho biết lô trái phiếu 7 năm đã được mua trọn bởi một nhà đầu tư cá nhân. Tuy nhiên, báo cáo không nêu rõ đích danh.

Trước đó, vào đầu tháng 11/2021, MBB cũng đã chào bán thành công 200 tỷ đồng trái phiếu kỳ hạn 7 năm cho một tổ chức tín dụng và 150 tỷ đồng trái phiếu cũng kỳ hạn 7 năm với lãi suất thả nổi cho một công ty chứng khoán.

Riêng tháng 10/2021, MBB phát hành thành công tổng cộng 600 tỷ đồng trái phiếu kỳ hạn 7 năm với lãi suất thả nổi. Trong đó có lô trái phiếu trị giá 220 tỷ đồng với lãi suất cố định 7,2% phát hành ngày 25/10. Tháng 9/2021, MBB cũng phát hành thành công tổng cộng 880 tỷ đồng trái phiếu kỳ 7 năm với lãi suất thả nổi.

Như vậy, từ tháng 9 đến nay, nhà băng này đã phát hành thành công khoảng 2800 tỷ đồng trái phiếu đều là loại trái phiếu không chuyển đổi, không kèm chứng quyền và không được đảm bảo bằng tài sản. Đáng nói, các đợt chào bán thành công đều không đề cập cụ thể các nhà đầu tư mua trái phiếu.

Siết ‘bán giấy gọi tiền’, ngân hàng ồ ạt phát hành trái phiếu

Xu hướng phát hành trái phiếu của các ‘ông lớn’ ngân hàng tiếp tục tăng mạnh trong những tháng cuối năm 2021.

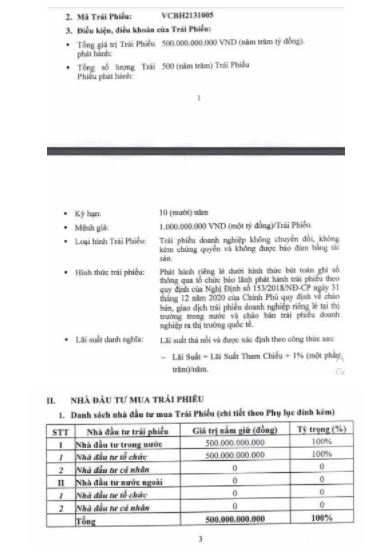

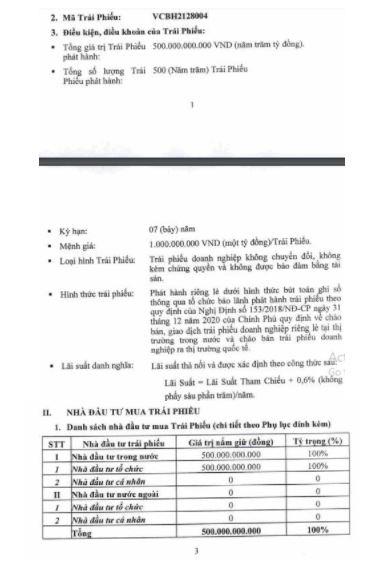

Mới đây nhất, Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank - mã: VCB) vừa công bố kết quả chào bán trái phiếu riêng lẻ. Cụ thể, hôm 24/11, Vietcombank đã chào bán thành công 500 tỷ đồng trái phiếu kỳ hạn 7 năm và 500 tỷ đồng trái phiếu kỳ hạn 10 năm.

Trong đó, lãi suất lô trái phiếu kỳ hạn 7 năm được tính bằng lãi tham chiếu + 0,6%/năm; còn lô trái phiếu 10 năm được tính bằng lãi tham chiếu +1%/năm.

Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền và không được đảm bảo bằng tài sản. Mục đích phát hành nhằm tăng vốn cấp 2, bổ sung nguồn vốn hoạt động và đáp ứng nhu cầu cho vay trung dài hạn của ngân hàng.

Báo cáo kết quả phát hành cho biết lô trái phiếu 10 năm đã được mua trọn bởi một công ty chứng khoán và lô trái phiếu 7 năm được mua bởi hai công ty chứng khoán; tuy nhiên, báo cáo không nêu rõ đây có phải ba công ty khác nhau hay không.

Tương tự, ngày 2/12, Ngân hàng TMCP Tiên Phong (TPBank, HOSE: TPB) thông báo đã chào bán thành công 1.500 tỷ đồng trái phiếu kỳ hạn 3 năm và 500 tỷ đồng trái phiếu kỳ hạn 4 năm với mệnh giá 100.000.000VNĐ/1 trái phiếu.

Lô trái phiếu kỳ hạn 3 năm được tính với lãi suất cố định 2,6%/năm. Lô trái phiếu kỳ hạn 4 năm được tính với lãi suất cố định 3,8%/năm. Trước đó, TPBank cũng từng thông báo chào bán thành công 2.000 tỷ đồng trái phiếu riêng lẻ với lãi suất cố định 3,2%/năm.

Toàn bộ trái phiếu của TPBank phát hành đều là loại trái phiếu không chuyển đổi, không kèm chứng quyền và không được đảm bảo bằng tài sản. Mục đích phát hành các lô trái phiếu này dùng để phát triển hoạt động tín dụng của TPBank.

Báo cáo kết quả phát hành cho biết mỗi lô trái phiếu đã được mua trọn bởi một công ty chứng khoán tuy nhiên, báo cáo không nêu rõ đây có phải là công ty khác nhau hay không.

Thực tế, thời gian qua các ngân hàng ồ ạt phát hành trái phiếu để tăng vốn cấp 2 từ đó có thêm dư địa tăng trưởng tín dụng trong xu hướng bị siết chặt cho vay. Vốn cấp 2 là một yếu tố quan trọng để xác định tỷ lệ an toàn vốn (CAR) của các ngân hàng.

Ngân hàng cũng cần huy động thêm vốn để đáp ứng các tiêu chuẩn khắt khe của Basel II và lộ trình giảm dần tỷ lệ vốn ngắn hạn cho vay trung – dài hạn của Ngân hàng Nhà nước.

Vừa qua, Bộ trưởng Bộ Tài chính Hồ Đức Phớc có văn bản yêu cầu Ủy Ban chứng khoán nhà nước, Vụ Tài chính ngân hàng, Thanh tra Bộ Tài chính, Tổng cục thuế, Sở Giao dịch chứng khoán Việt Nam đẩy mạnh việc kiểm tra, giám sát việc phát hành trái phiếu doanh nghiệp để đảm bảo thị trường TPDN trở thành một kênh huy động vốn quan trọng, hiệu quả và hạn chế tối đa rủi ro cho nhà đầu tư.

Bên cạnh đó, Bộ Tài chính đang lấy ý kiến về dự thảo Nghị định sửa đổi, bổ sung một số điều của Nghị định số 153/2020/NĐ-CP về phát hành trái phiếu doanh nghiệp riêng lẻ.

Cùng với việc hoàn thiện khung khổ pháp lý, Bộ Tài chính cho biết sẽ tăng cường việc quản lý, giám sát, triển khai các đoàn thanh tra, kiểm tra việc phát hành trái phiếu của các doanh nghiệp bất động sản, các tổ chức tín dụng có liên quan đến doanh nghiệp bất động sản, các doanh nghiệp có khối lượng phát hành lớn, lãi suất cao, các doanh nghiệp có kết quả kinh doanh thua lỗ, các doanh nghiệp phát hành không có tài sản bảo đảm.

Theo Hoàng Long/ Sở hữu trí tuệ

Link nguồn: https://sohuutritue.net.vn/them-hang-nghin-ty-dong-trai-phieu-chay-ve-mbb-d28087.html