Kết thúc 6 tháng đầu năm 2022, lợi nhuận tại ngân hàng SeABank tăng trưởng đột biến. Bên cạnh đó, một chỉ tiêu khác cũng "âm thầm" tăng trên bảng cân đối kế toán tại SeABank, đó là lãi dự thu và nợ xấu.

Kết thúc 6 tháng đầu năm 2022, lợi nhuận tại ngân hàng SeABank tăng trưởng đột biến. Bên cạnh đó, một chỉ tiêu khác cũng "âm thầm" tăng trên bảng cân đối kế toán tại SeABank, đó là lãi dự thu và nợ xấu.

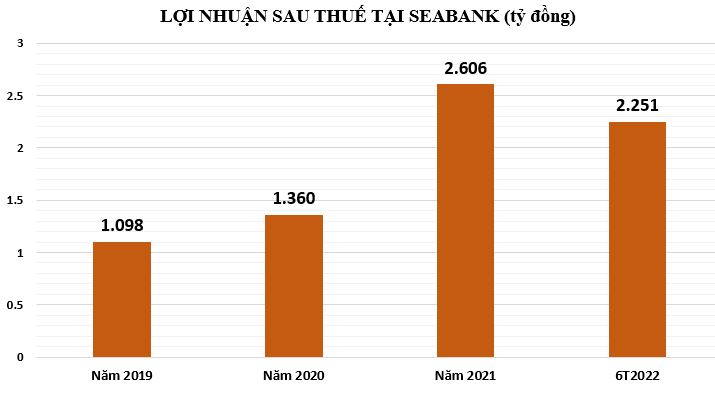

Báo cáo tài chính hợp nhất quý 2/2022 tại Ngân hàng TMCP Đông Nam Á (SeABank, HOSE: SSB) cho thấy lợi nhuận tăng trưởng đột biến.

Theo đó, trong quý 2/2022, hầu hết hoạt động kinh doanh của SeABank đều tăng trưởng so với cùng kỳ năm trước. Hoạt động chính đem về cho SeABank gần 1.728 tỷ đồng thu nhập lãi thuần, tăng 30% so với cùng kỳ. Đồng thời, các nguồn thu ngoài lãi đều tăng trưởng mạnh.

Quý 2, SeABank tăng 29% chi phí trích lập dự phòng rủi ro tín dụng (339 tỷ đồng), mặc dù vậy Ngân hàng vẫn thu về gần 1.500 tỷ đồng lãi trước thuế, tăng 75% so cùng kỳ.

Tổng kết 6 tháng đầu năm, ngân hàng SeABank dành ra 697 tỷ đồng để trích lập dự phòng rủi ro tín dụng, tăng 67%, do đó Ngân hàng báo lãi trước thuế hơn 2,806 tỷ đồng, tăng 80%.

Phía ngân hàng cho biết lợi nhuận tăng chủ yếu đến từ việc mở rộng quy mô hoạt động, đa dạng hóa nguồn thu và tiết giảm chi phí, tăng năng suất lao động.

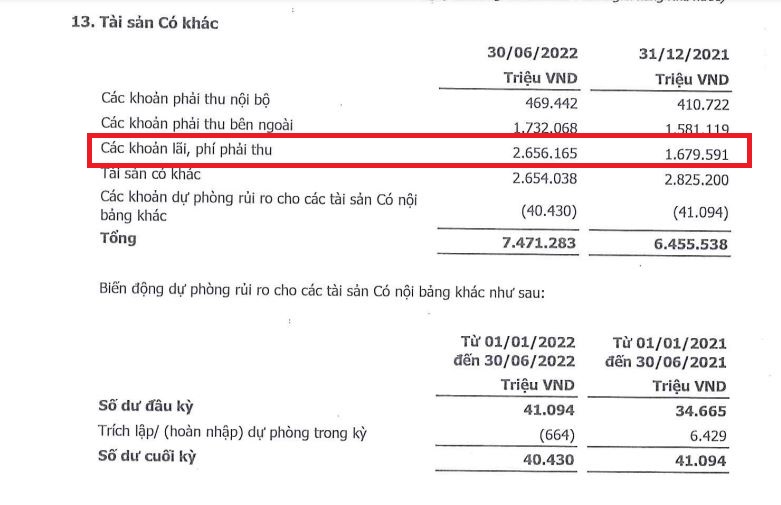

Cùng với sự tăng trưởng mạnh của lợi nhuận, một chỉ tiêu khác cũng "âm thầm" tăng trên bảng cân đối kế toán tại ngân hàng SeABank, đó là "lãi, phí dự thu" hay gọi tắt là lãi dự thu và nợ xấu.

Tính đến cuối quý 2/2022, lãi dự thu tại SeABank ghi nhận hơn 2.656 tỷ đồng, tăng đến 58% so với con số 1.679 tỷ đồng hồi đầu năm. Tỷ lệ lãi dự thu/tổng tài sản ở mức 1,2% trong khi hồi đầu năm ở mức 0,8%.

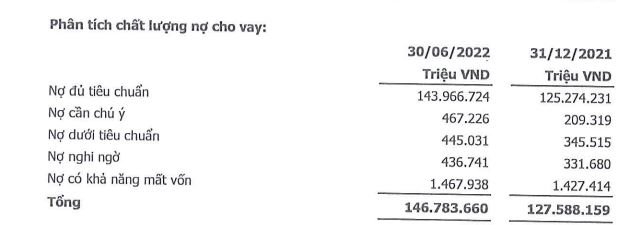

Về chất lượng tín dụng, tổng nợ xấu tính đến ngày 30/06/2022 tăng 12% so với đầu năm, ghi nhận 2.350 tỷ đồng. Trong đó, nợ dưới tiêu chuẩn tăng 29% lên 445 tỷ đồng; nợ nghi ngờ tăng 32% lên gần 437 tỷ đồng và nợ có khả năng mất vốn chỉ tăng nhẹ 3% lên gần 1.468 tỷ đồng.

Theo quy định, tất cả những khoản dư nợ nhóm 1 là nợ đủ chuẩn và có khả năng trả được cả gốc và lãi nên phần lãi suất của khách hàng chưa thu sẽ được ghi nhận vào dự thu. Dự thu này được ghi nhận vào thu nhập của tổ chức tín dụng. Khi tính kết quả kinh doanh của tổ chức tín dụng trong các nguồn thu có khoản dự thu. Tổ chức tín dụng phân loại nợ theo quy định của Ngân hàng Nhà nước, những khoản nợ mà lãi đến kỳ hạn nhưng doanh nghiệp chưa trả được và xin cơ cấu lại khoản lãi thì phải xem xét chuyển sang nhóm 2, đồng thời loại khỏi lãi dự thu.

Do đó, có thể hiểu, lãi dự thu là khoản lãi dự kiến sẽ thu được trong tương lai và là một phương thức hạch toán trong bảng cân đối kế toán của ngân hàng, Tuy nhiên, nếu lãi dự thu không thể thu hồi trong thời gian dài có thể do nợ xấu hoặc bên phải trả mất khả năng thanh toán thì sẽ có những rủi ro nhất định. Điều đó khiến lãi dự thu được đánh giá là một nguồn "lãi ảo" cho các ngân hàng. Và khi con số lãi dự thu càng lớn, lợi nhuận được đẩy lên cao nhưng đồng thời làm tăng rủi ro tiềm ẩn nếu ngân hàng không thể thu được các khoản dự thu.

Trong một số trường hợp, lãi dự thu không đơn thuần là các khoản lãi ngân hàng dự tính thu được trong tương lai, mà chính là nợ xấu tiềm ẩn.

Đáng chú ý, những khoản vay quá hạn 10-90 ngày (nợ cần chú ý hay được gọi là nợ nhóm 2) tại ngân hàng SeABank bất ngờ tăng đột biến cao gấp 2,2 lần đầu năm, lên hơn 467 tỷ đồng.

Nợ nhóm 2 chưa được xếp vào nợ xấu nhưng tình trạng dư nợ khoản vay quá hạn nhảy vọt bất thường cho thấy nhiều người đi vay không có khả năng trả nợ đúng hạn. Khi nợ nhảy sang nhóm 2, ngân hàng sẽ không được hạch toán khoản lãi dự thu vào thu nhập.

Đặc biệt trong báo cáo vừa công bố của Vietnam Report, nhiều chuyên gia tham gia khảo sát nhận định, nợ xấu đang có xu hướng tăng khá mạnh. Sức ảnh hưởng của đại dịch lên bảng cân đối kế toán của các nhà băng được dự báo sẽ còn tiếp tục kéo dài khi doanh nghiệp chưa thể phục hồi và những khoản nợ sau khi được tạo điều kiện cơ cấu lại đang xếp ở nợ nhóm 1 và 2 nhưng vẫn không thể cải thiện sẽ buộc hệ thống phải chính thức ghi nhận là nợ xấu, đặc biệt là sau khi Thông tư 14 hết hiệu lực vào ngày 30/6/2022 sẽ khiến vấn đề nợ xấu tại các ngân hàng nổi rõ hơn.

Ông Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội Ngân hàng từng nhấn mạnh: “Theo số liệu, hàng triệu tỷ đồng bị ảnh hưởng bởi dịch bệnh, song nợ cơ cấu chỉ rơi vào khoảng 300.000 tỷ đồng. Thực tế, nguy cơ nợ xấu của các ngân hàng cao hơn nhiều so với số liệu trên sổ sách kế toán. Dừng thực hiện Thông tư 14 sẽ giúp các ngân hàng đối mặt rõ hơn với nợ xấu”

Hồi tháng 5/2021, Cơ quan Thanh tra, giám sát ngân hàng (NHNN) đã ban hành văn bản yêu cầu các tổ chức tín dụng thực hiện quyết liệt các biện pháp để thu hồi nợ xấu, nợ đã sử dụng dự phòng để xử lý rủi ro; thực hiện dự thu lãi, thoái các khoản lãi dự thu theo đúng quy định, nghiêm túc thực hiện việc dự thu lãi đối với các khoản nợ được cơ cấu lại thời hạn trả nợ, miễn, giảm lãi và giữ nguyên nhóm nợ theo quy định tại Thông tư số 01/2020/TT-NHNN và các văn bản sửa đổi, bổ sung…

Ngoài ra, Thông tư số 03/2021/TT-NHNN của NHNN cũng yêu cầu các tổ chức tín dụng phải áp dụng trích lập dự phòng (tối thiểu 30% ngay trong năm 2021 và trích lập đủ 100% trong vòng 3 năm tới), đồng thời không được hạch toán lãi dự thu vào thu nhập, mà phải theo dõi ngoại bảng để đốc thu.

Với quy định này, các chuyên gia cho rằng, lợi nhuận ngân hàng sẽ thực chất hơn.

Theo Hà Phương/PetroTimes

Link nguồn: https://kinhtexaydung.petrotimes.vn/lai-du-thu-tai-seabank-tang-gan-60-lo-ngai-loi-nhuan-chua-thuc-chat-662308.html