Lợi nhuận "khủng" hơn 5.000 tỷ đồng

Lợi nhuận "khủng" hơn 5.000 tỷ đồng

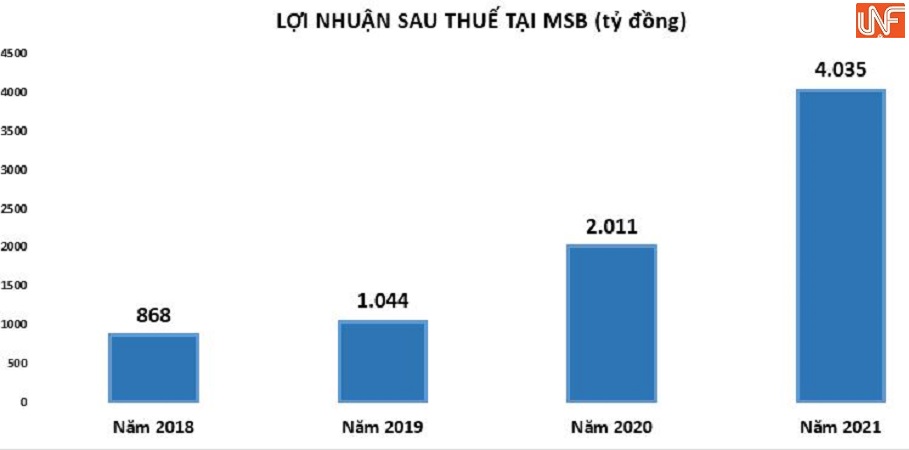

Năm 2021, Ngân hàng TMCP Hàng hải Việt Nam (HOSE: MSB) báo lãi trước thuế gấp đôi năm trước, thu về hơn 5.088 tỷ đồng, nhờ tăng trưởng cả nguồn thu chính và thu từ dịch vụ. Kết quả này giúp MSB vượt 56% kế hoạch đề ra cho cả năm 2021.

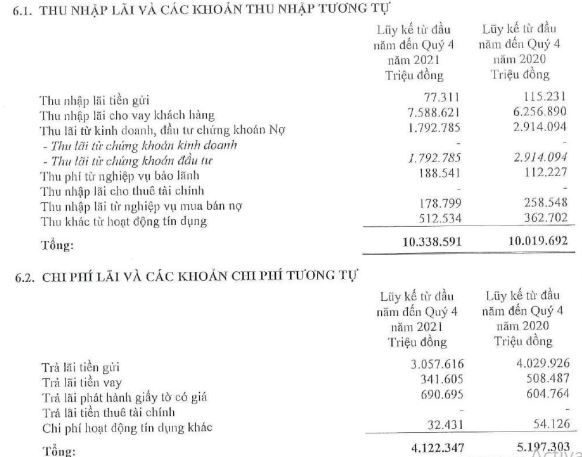

Theo báo cáo kết quả hoạt động kinh doanh, thu nhập lãi thuần của MSB năm 2021 tăng 29% thu về hơn 6.216 tỷ đồng. Nếu nguồn thu này đến từ việc mở rộng cho vay các khách hàng, nó sẽ cho thấy khả năng tăng tín dụng của MSB hiệu quả. Song khi nhìn vào báo cáo tài chính của MSB có thể thấy, thu nhập từ lãi vay và các khoản thu nhập tương tự dường như không tăng nhiều so với năm ngoái, ghi nhận 10.338 tỷ đồng trong khi cùng kỳ 2020 đạt 10.019 tỷ đồng, tương đương chỉ tăng nhẹ 3%.

Một trong những nguyên nhân chính tăng thu nhập lãi thuần là nhờ huy động được vốn đầu vào giảm. Bảng thuyết minh tài chính tiền tệ của MSB cho thấy, tiền gửi không kỳ hạn của khách hàng (CASA) tăng gần 39% so với đầu năm, lên mức 32.165 tỷ đồng. Do đó, chi phí lãi và các chi phí tương tự đã giảm 21% xuống còn 4.122 tỷ đồng.

Trong năm 2021, tổng tài sản tại MSB tăng 15% so với đầu năm, lên mức 203.665 tỷ đồng; cho vay khách hàng tăng 28% lên 101.562 tỷ đồng)… nhưng thu nhập từ lãi lại không tăng nhiều mà chủ yếu do giảm chi phí đầu vào mà sinh ra thu nhập thuần. Phần nào cho thấy việc tăng tài sản, mở rộng cho vay vẫn chưa thực sự hiệu quả cao trong năm qua.

Nợ ngoại bảng tiềm ẩn tại MSB tăng 70%

Đáng chú ý, một yếu tố đặc biệt khác cần phân tích kỹ khi đánh giá lợi nhuận, hiệu quả hoạt động của ngân hàng là chất lượng tín dụng. MSB thông báo, tỷ lệ nợ cơ cấu trên tổng dư nợ cho vay ở mức 3% ở thời điểm 31/12/2021, tỷ lệ nợ xấu ở mức thấp 1,15%. Tuy nhiên, con số này vẫn còn cần phải được đánh giá thận trọng hơn.

Tại báo cáo tài chính hợp nhất quý 4/2021, tính đến 31/12/2021 cơ cấu các nhóm nợ xấu tại MSB tăng. Cụ thể, nợ dưới tiêu chuẩn tăng 17% lên gần 345 tỷ đồng; nợ nghi ngờ tăng 19% lên 469 tỷ đồng và nợ có khả năng mất vốn tăng 10% lên mức hơn 954 tỷ đồng. Do đó, tổng nợ xấu tại MSB tăng 14% lên gần 1.769 tỷ đồng. Tỷ lệ nợ xấu đạt 1,74%.

Ngoài các nhóm nợ xấu, nợ cần chú ý (khoản vay quá hạn 10-90 ngày) cũng tăng 18% lên gần 1.161 tỷ đồng. Việc nợ dưới tiêu chuẩn và nợ cần chú ý tăng nhanh có thể xuất phát từ việc các khách hàng tại MSB gặp khó khăn do dịch Covid-19 đã bắt đầu tăng lên, tiền ẩn nguy cơ nợ xấu trong tương lai.

Dù vậy, những con số về nợ xấu thể hiện trên báo cáo tài chính của MSB vẫn chưa phản ánh đúng thực trạng, bởi hệ thống ngân hàng đang được phép cơ cấu và giữ nguyên nhóm nợ đối với khách hàng bị ảnh hưởng bởi dịch Covid -19.

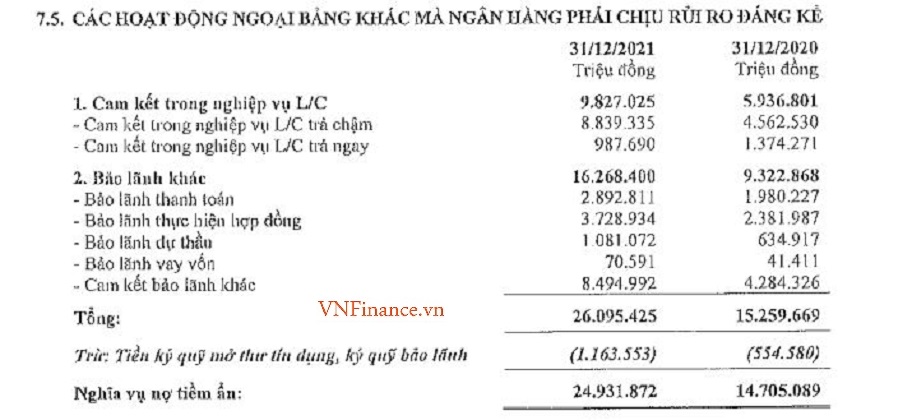

Tuy nhiên, con số đáng chú ý nhất chính là khoản nợ ngoại bảng tiềm ẩn của MSB bất ngờ nhảy vọt.

Cụ thể, tính đến 31/12/2021 tổng nghĩa vụ nợ tiềm ẩn tại MSB tăng vọt 70% so với đầu năm, lên mức gần 24.932 tỷ đồng. Trong đó, cam kết trong nghiệp vụ L/C ghi nhận 9.827 tỷ đồng, tăng 66% so với thời điểm đầu năm; bảo lãnh khác như bảo lãnh thanh toán, thực hiện hợp đồng, dự thầu, vay vốn,…bất ngờ tăng 74% lên hơn 16.268 tỷ đồng...

Đối với các ngân hàng thương mại, nợ tiềm ẩn chủ yếu bao gồm các khoản bảo lãnh vay vốn, cam kết trong nghiệp vụ L/C, các khoản bảo lãnh khác như thanh toán, thực hiện hợp đồng, dự thầu… Trong đó, cam kết trong nghiệp vụ L/C nhìn chung có tính an toàn cao hơn so với các khoản bảo lãnh vay vốn hay các khoản bảo lãnh khác.

Nghĩa vụ nợ tiềm ẩn không được phản ánh trực tiếp trong bảng cân đối kế toán mà chỉ được ghi nhận ngoại bảng. Các khoản nợ này được phát sinh khi ngân hàng và khách hàng ký các cam kết tín dụng, hạn mức thấu chi chưa sử dụng hoặc thư tín dụng... Dù nằm ở ngoại bảng và chưa được coi là nợ xấu, nhưng trong bối cảnh dịch Covid-19 bùng phát, doanh nghiệp khó khăn sẽ có thể trở thành các khoản nợ tiềm ẩn nhiều rủi ro. Do đó, khoản nợ ngoại bảng tiềm ẩn này được ví như “quả bom” nổ chậm.

Nếu chỉ nhìn vào tỷ lệ nợ xấu được phản ánh trực tiếp trong bảng cân đối kế toán, thì rõ ràng chưa phản ánh đầy đủ bức tranh nợ xấu cũng như đánh giá được những rủi ro từ các nghĩa vụ nợ của ngân hàng.

Thực tế, đã có rất nhiều vụ kiện liên quan đến các cam kết bảo lãnh ngân hàng. Cách đây vài năm đã xảy ra vụ việc bên nhận bảo lãnh không thanh toán tiền khiến Ngân hàng Agribank phải thực hiện nghĩa vụ bảo lãnh cho bên được bảo lãnh là Công ty TNHH Cao Trường Sơn số tiền 38.5 tỷ đồng.

Hay như vụ lùm xùm giữa SeABank và Công ty Tài chính Vinaconex – Viettel (VVF) về thương vụ bảo lãnh thanh toán trị giá 150 tỷ đồng cho CTCP Tập đoàn Vina Megastar đối với lượng trái phiếu công ty này bán cho VVF đã gây ra nhiều tranh cãi giữa các bên liên quan.

Như vậy, lợi nhuận tại MSB tăng mạnh vẫn chủ yếu do ngân hàng tận dụng được nguồn vốn huy động rẻ, tăng thu từ dịch vụ và mạnh tay xử lý nợ xấu. Trong khi, việc tăng tổng tài sản, tăng dư nợ tín dụng của MSB vẫn chưa hiệu quả cao và tiềm ẩn nhiều rủi ro khi nợ xấu vẫn còn tương đối lớn, đặc biệt là các khoản nợ ngoại bảng tiềm ẩn bất ngờ tăng mạnh.

Trong năm 2022, ngân hàng đặt mục tiêu đạt quy mô tài sản 233 nghìn tỷ đồng, lợi nhuận trước thuế 6,800 tỷ đồng, tín dụng tăng 20-25% tùy vào phê duyệt của NHNN, nợ xấu kiểm soát ở mức dưới 1,5%.

Theo Hoàng Long/ Sở hữu trí tuệ

Link nguồn: https://sohuutritue.net.vn/bat-ngo-voi-khoan-no-ngoai-bang-tiem-an-tai-ngan-hang-msb-d131069.html