9 tháng đầu năm 2021, Vietcombank đã công bố lãi trước thuế đạt 19.311 tỷ đồng, tăng 21% so với cùng kỳ 2020 và hiện là quán quân lợi nhuận.

9 tháng đầu năm 2021, Vietcombank đã công bố lãi trước thuế đạt 19.311 tỷ đồng, tăng 21% so với cùng kỳ 2020 và hiện là quán quân lợi nhuận.

Theo báo cáo kết quả hoạt động kinh doanh hợp nhất, thu nhập lãi thuần của Vietcombank 9 tháng năm 2021 đạt gần 31.606 tỷ đồng, tăng 22% so với cùng kỳ 2020. Nếu nguồn thu nhập lãi thuần này đến từ việc mở rộng cho vay khách hàng, cho thấy khả năng tăng tín dụng của Vietcombank thực sự hiệu quả cao.

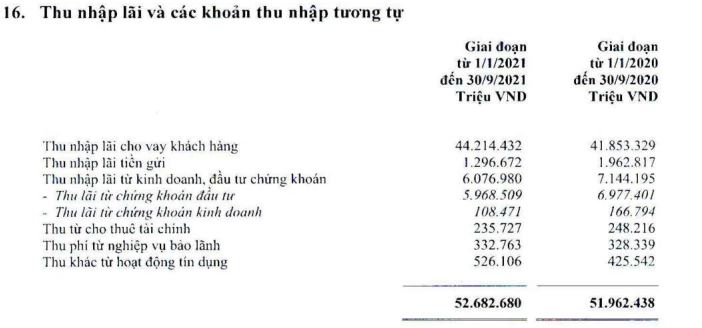

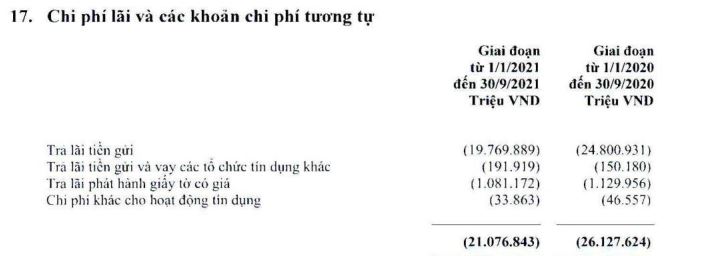

Tuy nhiên, trong bảng thuyết minh báo cáo tài chính, thu nhập từ lãi vay và các khoản thu nhập tương tự chỉ đạt hơn 52.682 tỷ đồng, con số này gần như không tăng mấy so với cùng năm ngoái (51.962 tỷ đồng).

Do đó, thu nhập lãi thuần tăng chủ yếu nhờ huy động được vốn đầu vào giảm. Cụ thể, bảng thuyết minh tài chính tiền tệ của Vietcombank cho thấy, tiền gửi không kỳ hạn của khách hàng (CASA) tại thời điểm 30/9/2021 tăng gần 13%, lên hơn 346.860 tỷ đồng. Do đó, chi phí lãi và các chi phí tương tự đã giảm 19% xuống còn 21.077 tỷ đồng. Trong đó, trả lãi tiền gửi giảm mạnh nhất 20% xuống còn 19.770 tỷ đồng.

Từ những con số trên cho thấy, dù 9 tháng đầu năm Vietcombank ghi nhận tổng tài sản lên gần 1,39 triệu tỷ đồng; dư nợ tín dụng đạt 923.385 tỷ đồng, tăng trưởng 11,5% so với đầu năm nhưng thu nhập từ lãi vay lại không tăng mà chủ yếu do giảm chi phí đầu vào mà sinh ra thu nhập lãi thuần. Điều này phản ánh việc mở rộng cho vay và tăng tài sản của Vietcombank chưa thực sự đạt hiệu quả cao.

Ngoài ra, chất lượng tín dụng của Vietcombank cũng là yếu tố quan trọng để đánh giá lợi nhuận cũng như hiệu quả hoạt động của ngân hàng.

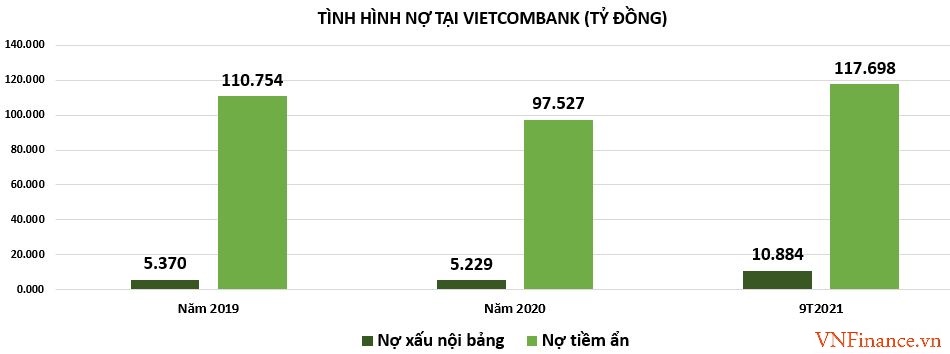

Theo báo cáo tài chính hợp nhất quý 3/2021, tính đến cuối tháng 9/2021 tổng nợ xấu tại Vietcombank tăng gấp đôi đầu năm, ghi nhận gần 10.884 tỷ đồng. Trong đó, tăng mạnh nhất là nợ nghi ngờ (nợ nhóm 4) tăng gấp 14 lần đầu năm, lên gần 3.122 tỷ đồng, tiếp đến nợ dưới tiêu chuẩn (nợ nhóm 3) tăng vọt 122 tỷ đồng, lên hơn 1.483 tỷ đồng và nợ có khả năng mất vốn (nợ nhóm 5) tăng 45% lên gần 6.279 tỷ đồng. Kết quả, tỷ lệ nợ xấu của ngân hàng này chiếm 1,16% tổng dư nợ (tăng so với mức 0,62% thời điểm đầu năm).

Đáng nói, nợ cần chú ý tại Vietcombank tính đến thời điểm trên cũng tăng vọt 125% lên mức 6.278 tỷ đồng. Như vậy, các nhóm nợ của nhà băng này đều đang tăng rất mạnh, điều này rất có thể xuất phát từ việc khách hàng gặp khó khăn do dịch Covid-19 kéo dài đã bắt đầu tăng mạnh.

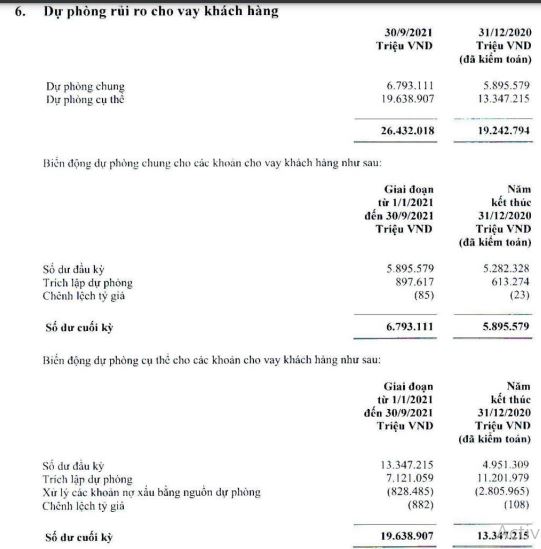

Liên quan tới dự phòng rủi ro cho vay khách hàng, tại thời điểm 30/9/2021, Vietcombank có trích lập 26.432 tỷ đồng, tăng 37% so với đầu năm.Trong đó, dự phòng cụ thể gần 19.639 tỷ đồng, tăng 47%. Tuy nhiên, trong kỳ Vietcombank cũng đã dùng hơn 828 tỷ đồng từ nguồn dự phòng để mạnh tay xử lý nợ xấu, tăng hoàn nhập và cải thiện lợi nhuận.

Đáng chú ý, ngoài khoản nợ xấu hiện rõ và được ghi nhận trong bảng cân đối kế toán, các khoản nợ tiềm ẩn tại Vietcombank nằm ngoài bảng cân đối kế toán tăng khá nhanh 21% so với đầu năm, lên mức 117.698 tỷ đồng. Trong đó, bảo lãnh vay vốn bất ngờ tăng 191% lên gần 1.906 tỷ đồng; cam kết trong nghiệp vụ thư tín dụng cũng tăng 27% lên 58.352 tỷ đồng và bảo lãnh khác tăng 13% lên 57.439 tỷ đồng.

Nghĩa vụ nợ tiềm ẩn là các khoản nợ được phát sinh khi ngân hàng và khách hàng ký các cam kết tín dụng, hạn mức thấu chi chưa sử dụng hoặc thư tín dụng... Dù nằm ở ngoại bảng và chưa được coi là nợ xấu, nhưng trong bối cảnh dịch Covid-19 bùng phát kéo dài, doanh nghiệp khó khăn sẽ có thể trở thành các khoản nợ tiềm ẩn nhiều rủi ro cho Vietcombank.

Nếu tính cả những phần nợ “tiềm ẩn” chưa được ghi nhận, thì tỷ lệ nợ xấu của Vietcombank ít nhiều sẽ có loạt thay đổi. Trong trường hợp được ghi nhận vào nội bảng thì những phần nợ này sẽ ảnh hưởng đến kết quả kinh doanh của ngân hàng.

Nhìn tổng thể từ báo cáo tài chính của Vietcombank có thể thấy, 9 tháng đầu năm 2021 lợi nhuận tăng 21% lên hơn 19.000 tỷ đồng cao nhất hệ thống ngân hàng chủ yếu do tận dụng được nguồn vốn huy động rẻ và tăng thu từ dịch vụ.

Việc tăng tổng tài sản, tăng dư nợ tín dụng của Vietcombank vốn dĩ chưa thực sự đạt hiệu quả cao, tiềm ẩn rủi ro khi nợ xấu bất ngờ tăng mạnh, đặc biệt là các khoản nợ tiềm ẩn đang có xu hướng tăng nhanh.

Lợi nhuận cao không phản ánh chất lượng thực sự, cũng như hiệu quả hoạt động của ngân hàng. Bên cạnh đó, chất lượng tài sản, chất lượng tín dụng mới là yếu tố then chốt.

Theo Hoàng Long/ Sở hữu trí tuệ

Link nguồn: https://sohuutritue.net.vn/thay-gi-tu-con-so-loi-nhuan-hon-19000-ty-dong-cua-vietcombank-d116879.html