Năm 2021 dù dịch bệnh diễn biến phức tạp hơn, song các ngân hàng vẫn tiếp tục có một năm lãi khủng nhờ đẩy mạnh các nguồn thu nhập ngoài lãi.

Năm 2021 dù dịch bệnh diễn biến phức tạp hơn, song các ngân hàng vẫn tiếp tục có một năm lãi khủng nhờ đẩy mạnh các nguồn thu nhập ngoài lãi.

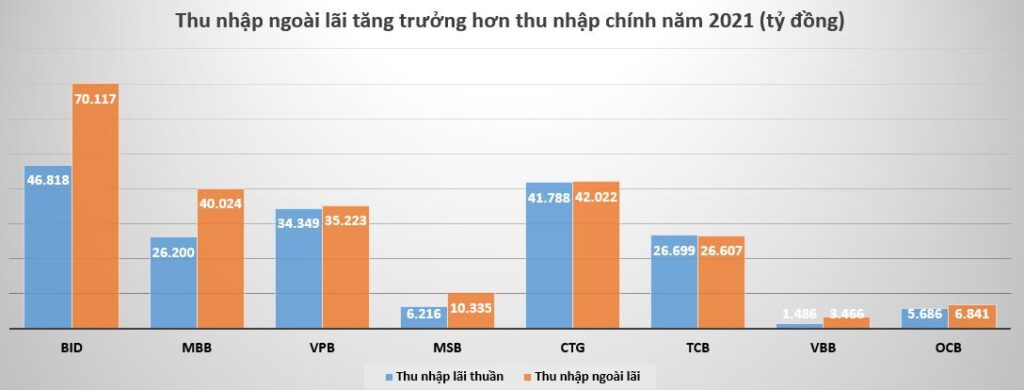

Theo thống kê, năm 2021 hầu hết các ngân hàng đều tăng trưởng thu nhập lãi thuần so với năm trước. Đơn cử như MBBank tăng 29% lên hơn 26.200 tỷ đồng; BIDV tăng 31% lên 46.818 tỷ đồng; SHB tăng 57% lên 15.632 tỷ đồng; Techcombank đạt 26.699 tỷ đồng, tăng 26%.

Đặc biệt, ngân hàng quy mô nhỏ cũng ghi nhận thu nhập lãi thuần (thu nhập chính) tăng mạnh như VietBank tăng 160% lên hơn 1.486 tỷ đồng; KienLongBank tăng 102% lên 1.931 tỷ đồng; Nam A Bank tăng 64%, đạt 4.283 tỷ đồng.

Tuy nhiên, nguồn thu chính tại một số ngân hàng lại giảm. Cụ thể như ngân hàng NCB giảm 12%, xuống còn 1.259 tỷ đồng và Saigonbank giảm 0,25% còn 589 tỷ đồng.

Thu từ dịch vụ tăng trở lại

Năm 2021, nguồn thu ngoài lãi được đẩy mạnh hơn cả thu nhập chính. Theo đó, hầu hết các nhà băng đều ghi nhận nguồn thu ngoài lãi tăng trưởng mạnh, thậm chí tăng theo cấp số lần.

Cụ thể, năm 2021 nguồn thu nhập lãi thuần tại BIDV đạt 46.818 tỷ đồng trong khi đó nguồn thu ngoài lãi đạt 70.117 tỷ đồng. Tại Techcombank cả hai nguồn thu đều xấp xỉ bằng nhau hơn 26.000 tỷ đồng; VPBank ghi nhận thu nhập chính đạt 34.349 tỷ đồng và thu ngoài lãi hơn 35.000 tỷ đồng; thu nhập lãi thuần tại MBBank đạt 26.200 tỷ đồng trong khi nguồn thu ngoài lãi đạt hơn 40.000 tỷ đồng;...

Đáng chú ý nhất là Saigonbank, nguồn thu chính sụt giảm 0,25% so với năm trước nhưng thu nhập ngoài lãi tăng trưởng mạnh nhất hệ thống, gấp 8,7 lần. Dù vậy, vẫn còn một số ngân hàng phụ thuộc nhiều vào cho vay khi tỷ trọng thu nhập lãi thuần trên 80% tổng thu nhập hoạt động như Ngân hàng Quốc dân (93%), Nam A Bank (87,45%) và LienVietPostBank (87,09%).

Trong các khoản thu ngoài lãi, nguồn thu từ dịch vụ là cấu phần chính tạo nên lợi nhuận. Điển hình tại MSB, lãi từ dịch vụ gấp 3,5 lần năm trước, mang về hơn 2.873 tỷ đồng, phần lớn từ phí dịch vụ đại lý bảo hiểm (1.853 tỷ đồng). Chính vì doanh số bán bảo hiểm cũng tăng trưởng tốt, mà MSB dự kiến doanh thu phí bancassurance cho năm 2022 tăng 50-51%.

Tương tự, thu nhập từ dịch vụ tại ngân hàng HDBank cũng tăng 103% lên hơn 1.927 tỷ đồng, chiếm chủ yếu trong thu nhập ngoài lãi. Ngoài ra, lãi từ kinh doanh ngoại hối tăng nhẹ 7% lên 179 tỷ đồng, lãi từ mua bán chứng khoán đầu tư tăng 241% lên 477 tỷ đồng và lãi từ hoạt động khác tăng 252% lên 1.826 tỷ đồng. Riêng lãi từ chứng khoán kinh doanh giảm 4% ghi nhận 101 tỷ đồng.

Thêm một trường hơp đáng chú ý nữa là Seabank, lãi từ hoạt động dịch vụ là nguồn thu phi tín dụng tăng mạnh nhất trong năm của SeABank, gấp 3,2 lần năm trước lên 1.146 tỷ đồng. Chủ yếu nhờ tăng thu từ hoa hồng môi giới bảo hiểm và thu phí dịch vụ.

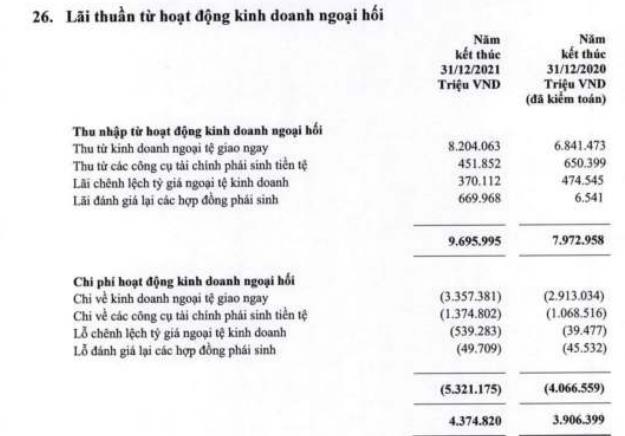

Ngoài lãi thuần từ hoạt động dịch vụ, lãi thuần từ hoạt động kinh doanh ngoại hối cũng là một trong những hoạt động tăng trưởng trong năm qua tại các ngân hàng. Nguồn thu này chủ yếu đến từ mở tài khoản thanh toán ở nước ngoài để cung cấp dịch vụ thanh toán, chuyển tiền quốc tế; mua bán ngoại tệ giao ngay; bao thanh toán quốc tế và bảo lãnh bằng ngoại tệ; phát hành trái phiếu ở nước ngoài…

Xét về tốc độ tăng trưởng, lãi từ kinh doanh ngoại hối tại Techcombank tăng nhanh nhất, đạt hơn 231 tỷ đồng, trong khi năm trước chỉ lãi 745 triệu đồng nhờ giảm lỗ từ kinh doanh ngoại tệ giao ngay.

Tuy nhiên xét về tuyệt đối, "ông lớn" Vietcombank ghi nhận lãi từ kinh doanh ngoại hối cao nhất với 4.378 tỷ đồng, tăng 12% so với năm ngoái chủ yếu nhờ kinh doanh ngoại tệ giao ngay thu về hơn 8.204 tỷ đồng, tương đương tăng 24%.

Chứng khoán đầu tư tại loạt ngân hàng lỗ nặng

Nhiều nhà băng khác cũng ghi nhận lãi cao từ kinh doanh ngoại hối như Seabank đạt gần 149 tỷ đồng, tăng 99%, nhờ tăng thu 70% từ kinh doanh ngoại tệ (1.182 tỷ đồng); LienVietPostBank thu về gần 139 tỷ đồng, gấp 2,2 lần năm trước; MBBank tăng đến 69%, đạt hơn 1.331 tỷ đồng, nhờ thu nhập từ kinh doanh ngoại tệ giao ngay và vàng tăng cao hơn trong khi chi phí cho khoản này lại giảm. Trong khi đó, lãi từ kinh doanh ngoại hối tại MSB cũng tăng 42% lên 383 tỷ đồng.

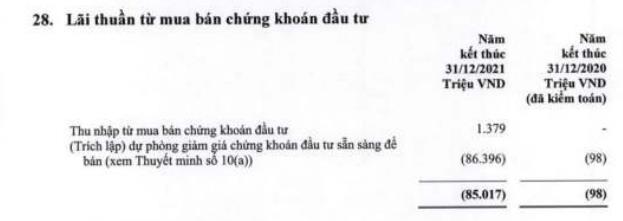

Ngoài ra, năm 2021 nhờ thị trường chứng khoán thuận lợi nên nhiều ngân hàng gia tăng lợi nhuận đáng kể. Chẳng hạn tại Seabank, lãi từ chứng khoán đầu tư tăng 78% lên hơn 306 tỷ đồng; TPBank tăng 98% lên 1.410 tỷ đồng; Bac A Bank cũng tăng vọt 262% lên 169 tỷ đồng;...

Ngân hàng tăng trưởng lãi từ mua bán chứng khoán đầu tư mạnh nhất trong năm qua phải kể tới VIB tăng 680% thu về 197 tỷ đồng. Trong khi đó VPBank thu về 3.151 tỷ đồng lãi, tăng 169%.

Mặc dù nhiều ngân hàng thắng lớn nhờ sự thăng hoa của thị trường chứng khoán, nhưng hoạt động mua bán chứng khoán đầu tư tại "ông lớn" Vietcombank lại lỗ hơn 85 tỷ đồng, trong khi năm trước chỉ lỗ 98 triệu đồng. Tương tự, LienVietPostBank cũng lỗ hơn 1,3 tỷ đồng trong khi năm trước có lãi đến 138 tỷ đồng. Hay tại MSB cũng giảm 38% xuống còn 349 tỷ đồng;...

Theo Hà Phương/ Sở hữu trí tuệ

Link nguồn: https://sohuutritue.net.vn/nguon-thu-ngoai-lai-tai-ngan-hang-tang-truong-hon-nguon-thu-chinh-d132020.html