Lãi suất thấp như... trái phiếu ngân hàng!

Lãi suất thấp như... trái phiếu ngân hàng!

Thời gian gần đây, loạt ngân hàng lớn nhỏ đều đua nhau công bố huy động thành công hàng nghìn tỷ đồng thông qua phát hành trái phiếu riêng lẻ. Mặc dù lãi suất thấp hơn nhiều so với trái phiếu doanh nghiệp bất động sản, song toàn bộ trái phiếu riêng lẻ ngân hàng phát hành vẫn ‘đắt hàng’.

Chẳng hạn mới đây nhất, ngân hàng HDBank huy động thành công 2.100 tỷ đồng qua kênh trái phiếu riêng lẻ. Cụ thể, ngày 16/12 chào bán thành công 1.500 tỷ đồng trái phiếu kỳ hạn 3 năm với lãi suất 3,2%/năm; ngày 17/12 tiếp tục chào bán 600 tỷ đồng trái phiếu kỳ hạn 4 năm với lãi suất 3,8%năm.

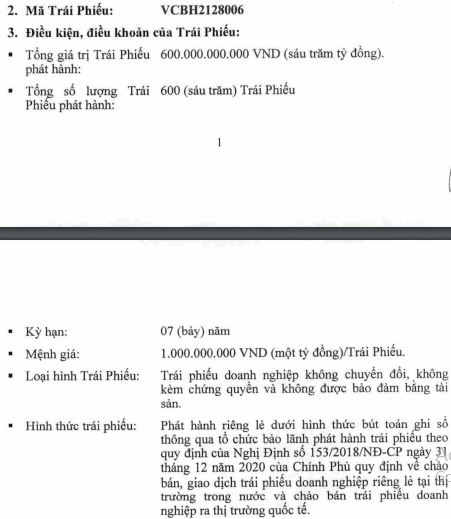

Trước đó, cũng trong tháng 12/2021, HDBank huy động thành công 4.000 tỷ đồng trái phiếu kỳ hạn 3 năm với lãi suất 3,2%/năm và 200 tỷ đồng trái phiếu kỳ hạn 7 năm.

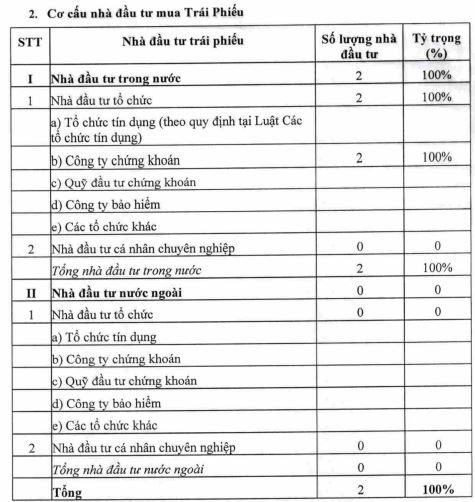

Báo cáo kết quả phát hành cho biết cả hai lô trái phiếu này đã được mua trọn bởi một tổ chức tín dụng trong nước. Tuy nhiên, báo cáo không nêu rõ đây có phải 2 tổ chức khác nhau hay không. Riêng lô trái phiếu 200 tỷ đồng được mua trọn bởi một công ty bảo hiểm trong nước

Từ tháng 11/2021 đến nay, ngân hàng MBBank cũng đã huy động thành công khoảng 1.600 tỷ đồng qua kênh trái phiếu. Báo cáo kết quả phát hành các lô trái phiếu cho thấy, một tổ chức tín dụng mua chọn lô trái phiếu 200 tỷ đồng kỳ hạn 7 năm; lô trái phiếu gần 400 tỷ đồng được 3 nhà đầu tư cá nhân trong nước mua lại và lô trái phiếu 1.000 tỷ đồng cũng được mua trọn bởi một nhà đầu tư cá nhân trong nước.

Một “ông lớn” khác là Vietcombank đã thông báo huy động thành công hơn 2.700 tỷ đồng qua kênh trái phiếu từ đầu tháng 11 đến nay. Cụ thể, ngân hàng này đã phát hành thành công 6 lô trái phiếu với kỳ hạn từ 7 năm đến 10 năm. Toàn bộ các lô trái phiếu của Vietcombank được 7 công ty chứng khoán và một công ty bảo hiểm mua trọn. Đáng nói, báo cáo không nêu rõ đây có phải 7 công ty khác nhau hay không.

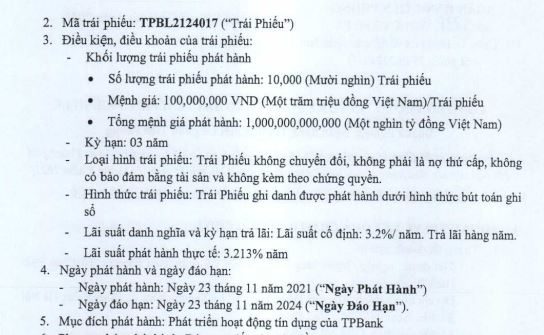

Tương tự, chỉ hơn 1 tháng qua, ngân hàng TPBank đã huy động thành công 4.000 tỷ đồng qua kênh trái phiếu.

Cụ thể, ngày 2/12, TPBank thông báo đã chào bán thành công 1.500 tỷ đồng trái phiếu kỳ hạn 3 năm với lãi suất cố định 2,6%/năm và 500 tỷ đồng trái phiếu kỳ hạn 4 năm có lãi suất cố định 3,8%/năm. Trước đó, ngày 22/11 TPBank chào bán thành công 1.000 tỷ đồng trái phiếu kỳ hạn 3 năm, sau đó một ngày tiếp tục chào bán thành công 1.000 tỷ đồng trái phiếu kỳ hạn 3 năm. Cả hai lô trái phiếu này được tính lãi suất cố định 3,2%/năm.

Tương tự như nhiều ngân hàng khác, 4 lô trái phiếu của TPBank đều được mua trọn bởi 4 công ty chứng khoán nhưng lại không nêu rõ đích danh.

Không chỉ các ngân hàng quy mô lớn, ngay cả những ngân hàng nhỏ cũng đang rầm rộ huy động vốn qua kênh trái phiếu.

Cụ thể, hơn 1 tháng qua, ABBank đã chào bán thành công 3.000 tỷ đồng trái phiếu riêng lẻ với kỳ hạn 2 năm. Cụ thể, hai lô trái phiếu 1.000 tỷ đồng có lãi suất cố định 2,8%/năm và lô trái phiếu 1.000 tỷ đồng có lãi suất 3,7%/năm. Toàn bộ các lô trái phiếu này đã được bán cho 4 tổ chức tín dụng trong nước và một công ty chứng khoán. Tuy nhiên, báo cáo không nêu rõ đây có phải 4 công ty tín dụng khác nhau hay không.

Mới đây, LienVietPostBank vừa báo cáo cho biết đã chào bán thành công 1.000 tỷ đồng trái phiếu riêng lẻ. Lô trái phiếu này có kỳ hạn hai năm, lãi suất 3,7%/năm, lãi trả định kỳ mỗi năm một lần. Theo kết quả phát hành, lô trái phiếu này đã được mua trọn bởi một công ty chứng khoán.

Bên cạnh đó, LienVietPostBank cũng chính thức chào bán 40 triệu trái phiếu ra công chúng để tăng vốn cấp 2, với mệnh giá 100.000 đồng/trái phiếu. Số phát hành này được chia thành hai đợt (quý IV/2021 và quý I/2022) với hai loại trái phiếu (trái phiếu kỳ hạn 7 năm, trái phiếu kỳ hạn 10 năm), tổng giá trị chào bán theo mệnh giá là 4.000 tỷ đồng.

Mục đích phát hành trái phiếu của các ngân hàng chủ yếu nhằm tăng cường nguồn vốn cấp 2 dài hạn, phục vụ nhu cầu cấp tín dụng trong năm 2021 và các năm sau.

Lý do gì khiến ngân hàng dồn dập phát hành trái phiếu?

Theo Hiệp hội Thị trường Trái phiếu Việt Nam, trong 11 tháng đầu năm, nhóm ngân hàng đứng ở vị trí thứ 2 với tổng khối lượng phát hành 169,6 nghìn tỷ đồng, có 46,5 nghìn tỷ đồng trái phiếu tăng vốn cấp 2 (chiếm 27%), 71% trái phiếu phát hành kỳ hạn ngắn 2-4 năm.

Thực tế, trái phiếu ngân hàng có lãi suất thấp hơn rất nhiều so với trái phiếu doanh nghiệp (3-7%/năm, trong khi trái phiếu doanh nghiệp lãi suất thường 10%/năm).

Điểm chung của các đợt phát hành trái phiếu riêng lẻ của các ngân hàng đều là loại trái phiếu không chuyển đổi, không kèm chứng quyền và không được đảm bảo bằng tài sản. Hầu hết các lô trái phiếu được bán chéo cho ngân hàng hoặc công ty chứng khoán, công ty bảo hiểm có liên quan tới ngân hàng khác.

TS. Nguyễn Trí Hiếu, chuyên gia tài chính - ngân hàng từng cho rằng, việc ngân hàng tăng cường phát hành và mua chéo trái phiếu lẫn nhau là do một số nguyên nhân như: một số ngân hàng đang thừa vốn, khó tăng trưởng cho vay, nên tìm đến các kênh đầu tư khác, trong đó có trái phiếu.

Nhìn vào lượng trái phiếu riêng lẻ mà ngân hàng phát hành thời gian gần đây, có thể thấy, đa phần ngân hàng phát hành trái phiếu kỳ hạn ít nhất từ 2-3 năm. Điều này cho thấy, khả năng các ngân hàng đang thiếu hụt nguồn vốn trung, dài hạn tạm thời.

Vì vậy, nguyên nhân khiến các ngân hàng đẩy mạnh phát hành trái phiếu riêng lẻ là do nhu cầu tăng vốn trung, dài hạn và tăng vốn cấp 2 để đảm bảo yêu cầu an toàn vốn của Ngân hàng Nhà nước. Ngân hàng nào dư thừa tỷ lệ an toàn vốn, thì có thể đầu tư vào trái phiếu tăng vốn cấp 2 của ngân hàng khác.

Tiến sỹ Nguyễn Trí Hiếu cũng từng phân tích thêm, khi khách hàng đến rút tiền ra mà ngân hàng không có tiền trả cho họ, động thái của các ngân hàng là huy động vốn mới, phát hành trái phiếu để trả cho khách hàng đã gửi tiền, một động thái có thể được xem là “huy động vốn mới để trả tiền gửi cũ”. Thực tế cho thấy, thời gian gần đây một số ngân hàng đẩy lãi suất huy động lên, đặc biệt đối với những ngân hàng có nợ xấu cao.

Theo Hà Phương/ Sở hữu trí tuệ

Link nguồn: https://sohuutritue.net.vn/ngan-hang-don-dap-phat-hanh-trai-phieu-lai-suat-thap-ai-la-ben-mua-d122879.html