Tính đến cuối quý 2/2021, tốc độ tăng trưởng tiền gửi khách hàng tại một số ngân hàng như ABBank, MSB, NCB chậm hơn rất nhiều so với cho vay. Điều này cho thấy, nhà đầu tư không còn mặn mà khi gửi tiền vào ngân hàng để lấy lãi.

Tính đến cuối quý 2/2021, tốc độ tăng trưởng tiền gửi khách hàng tại một số ngân hàng như ABBank, MSB, NCB chậm hơn rất nhiều so với cho vay. Điều này cho thấy, nhà đầu tư không còn mặn mà khi gửi tiền vào ngân hàng để lấy lãi.

Tiền gửi khách hàng tăng chậm hơn so với cho vay

Trong quý 1/2021, cho vay khách hàng của 27 ngân hàng niêm yết tăng trưởng 3,2%, cao hơn đáng kể tăng trưởng tiền gửi của khách hàng (1,4%). Mức chênh lệch này lớn hơn so với cùng kỳ 2020 khi cho vay khách hàng tăng trưởng 1,2% và tiền gửi của khách hàng tăng trưởng 0,2%.

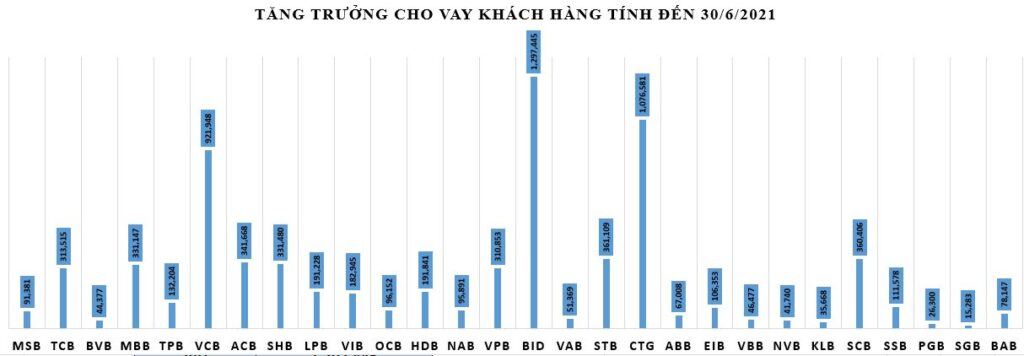

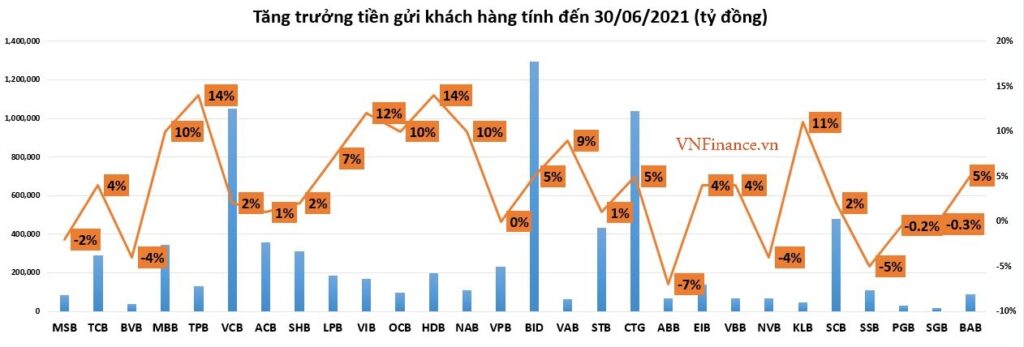

Theo thống kê tại 28 ngân hàng, tính đến cuối quý 2/2021 tốc độ tăng trưởng tiền gửi khách hàng và tăng trưởng tín dụng tiếp tục có sự chênh lệch lớn.

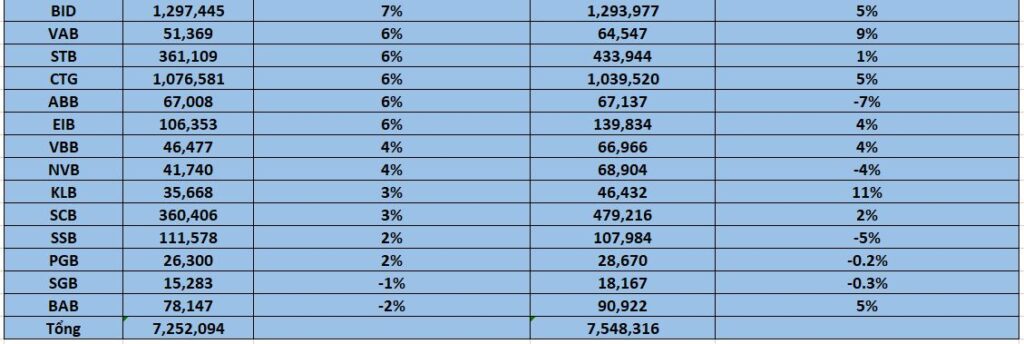

Cụ thể, tốc độ tăng trưởng tiền gửi khách hàng chỉ tăng 4% so với đầu năm, trong khi tăng trưởng tín dụng tăng 7%, mặc dù tổng tiền gửi khách hàng (hơn 7,5 triệu tỷ đồng) đang cao hơn tổng lượng cho vay ra (hơn 7,25 triệu tỷ đồng).

Tại thời điểm cuối quý 2/2021, nhiều ngân hàng ghi nhận tiền gửi khách hàng giảm so với đầu năm song cho vay khách hàng lại tăng.

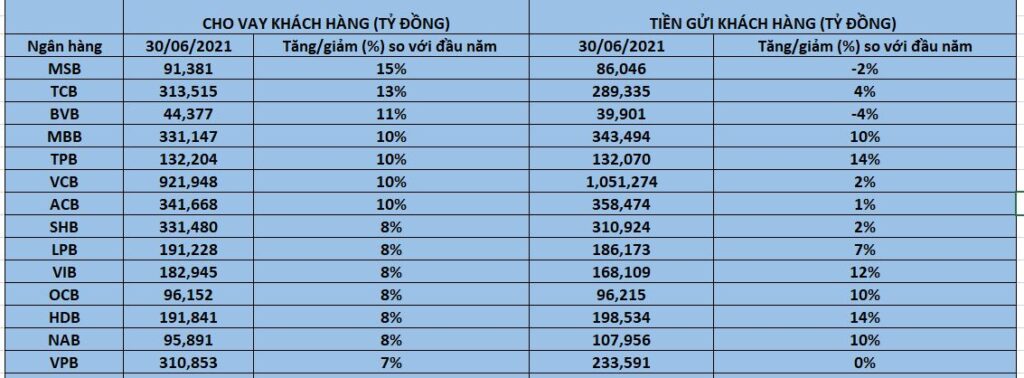

Đơn cử, tiền gửi khách hàng tại ABBank giảm 7,4% so với đầu năm, chỉ còn gần 67.137 tỷ đồng. Trong đó, tiền gửi không kỳ hạn giảm hơn 9% xuống 11.363 tỷ đồng; tiền gửi có kỳ hạn giảm 7,7% xuống 54.580 tỷ đồng. Tiền gửi khách hàng giảm nhưng cho vay khách hàng tại ABBank lại tăng 6% so với đầu năm, lên 67.008 tỷ đồng.

Tại ngân hàng Bản Việt, tiền gửi khách hàng giảm 4%, xuống còn 39.901 tỷ đồng. Ngược lại, cho vay khách hàng lại tăng 11% so với đầu năm, lên 44.377 tỷ đồng.

Ngân hàng Quốc Dân (NCB) lại một lần nữa góp mặt trong danh sách khi tiền gửi khách hàng giảm hơn 3.100 tỷ đồng, xuống còn 68.904 tỷ đồng, tương đương giảm 4,4%. Trong đó, tiền gửi không kỳ hạn giảm 1.297 tỷ đồng trong 6 tháng đầu năm; tiền có kỳ hạn cũng ghi nhận mức giảm tương tự với 1.893 tỷ đồng. Trong khi đó, cho vay khách hàng tại NCB tăng 4% lên 41.740 tỷ đồng.

Đặc biệt, tiền gửi khách hàng tại MSB giảm nhẹ 2% so với đầu năm, về mức 86.046 tỷ đồng. Tuy nhiên, cho vay khách hàng tại MSB tăng 15% lên 91.381 tỷ đồng (tốc độ tăng nhanh nhất trong 28 ngân hàng).

Ngoài ra còn nhiều ngân hàng khác cũng ghi nhận tiền gửi giảm nhẹ so với đầu năm như PGBank, Saigonbank, Seabank.

Bên cạnh đó, nhiều ngân hàng tăng trưởng tiền gửi bình quân ở mức 6%. Tăng cao nhất là TPBank và HDBank (14%), sau đó là VIB (12%) và KLB (11%).

Dễ dàng nhìn ra, huy động vốn của các ngân hàng đang tăng chậm hơn khá nhiều so với tín dụng.

Thực tế cho thấy, trong 6 tháng đầu năm 2021 đã có sự dịch chuyển dòng tiền trong dân cư. Khi mặt bằng lãi suất tiền gửi tại các ngân hàng đang ở mức thấp nhất trong 10 năm trở lại đây, khiến nhà đầu tư không còn mặn mà với việc chọn gửi tiền vào ngân hàng để lấy lãi. Họ bắt đầu chuyển sang các kênh đầu tư khác có khả năng sinh lời cao hơn như chứng khoán hay bất động sản.

Báo cáo triển vọng nửa cuối năm 2021 của VCBS cũng nhận định doanh nghiệp và người dân sẽ có xu hướng rút tiền khỏi hệ thống, kéo theo áp lực huy động của các ngân hàng.

Theo kết quả điều tra xu hướng kinh doanh của các tổ chức tín dụng (TCTD) trong quý 3 do NHNN tiến hành, hầu hết các TCTD đều giảm dự báo tăng trưởng tín dụng trong năm 2021 của đơn vị mình so với kỳ vọng tại kỳ điều tra trước do tác động khó lường của dịch Covid-19. Tuy vậy, nhu cầu vay vốn vẫn được dự báo là tăng cao hơn nhu cầu tiền gửi và thanh toán.

Cụ thể, các TCTD kỳ vọng tăng trưởng tín dụng và huy động trong năm 2021 lần lượt là 13,1% và 11,9% so với đầu năm.

Công ty Chứng khoán VNDirect kỳ vọng lãi suất tiền gửi sẽ tăng nhẹ từ 25-30 điểm cơ bản trong nửa cuối năm 2021 do nhu cầu tín dụng tăng; áp lực lạm phát cao hơn trong nửa cuối năm 2021 và các ngân hàng thương mại cần duy trì mặt bằng lãi suất huy động hấp dẫn. Điều này nhằm tăng huy động vốn trong bối cảnh cạnh tranh cao hơn từ các kênh đầu tư khác đang hút dòng tiền như bất động sản, chứng khoán...

Đầu năm 2021, NHNN (Ngân hàng nhà nước) đã xây dựng 3 kịch bản cho tăng trưởng tín dụng cho toàn ngành.

Ở kịch bản 1, việc tiêm chủng vắc xin đại trà và dịch Covid-19 được khống chế, tín dụng sẽ tăng 12-13%, có thể đạt 14%. Kịch bản 2, dịch kéo dài đến tháng 6, các biện pháp giãn cách xã hội vẫn được thực hiện, thời gian tiêm vắc xin kéo dài, tín dụng có thể tăng từ 10-12%. Kịch bản 3, dịch kéo dài đến hết năm, tăng trưởng khoảng 7 – 8%.

Thực tế, ngay từ đầu năm, NHNN đã giao chỉ tiêu tín dụng lần một đến các tổ chức tín dụng trong hệ thống. Nhóm ngân hàng quốc doanh gồm Agribank, BIDV, VietinBank được cấp “room” năm nay 6,5-7,5%, riêng Vietcombank được giao 10,5%. Hạn mức của một số ngân hàng TMCP như VIB, ACB, Sacombank là 8,5-9,5% và MB, VPBank, Techcombank là 10,5-12%. Nhìn chung, mặt bằng "room" tín dụng được NHNN cấp cho các TCTD thấp hơn tổng thể cả năm trước.

Tuy nhiên, chưa hết quý 1/2021 một số ngân hàng đã sử dụng hết room tín dụng. Chẳng hạn như MSB, tăng trưởng tín dụng đã chạm mức trần được cấp phép hồi đầu năm là 10,5% và tăng 33,5% so với cùng kỳ năm ngoái. Mức tăng này cao hơn so với mức bình quân toàn hệ thống là 2,9% so với đầu năm, kết quả này giúp MSB trở thành ngân hàng phát triển nhanh nhất về lĩnh vực cho vay.

Do đó, đến giữa tháng 7/2021, NHNN tiếp tục nới "room" tín dụng cho các nhà băng lần hai.

Theo Hoàng Long - Huy Tùng/kinhtexaydung.petrotimes.vn

Link nguồn: https://kinhtexaydung.petrotimes.vn/tien-gui-khach-hang-dang-tang-cham-hon-cho-vay-co-dang-lo-622917.html