Nhà đầu tư có thể “mất trắng”

Nhà đầu tư có thể “mất trắng”

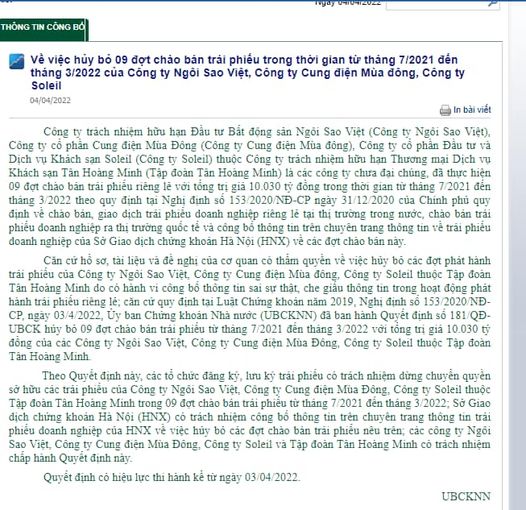

Câu chuyện doanh nghiệp huy động vốn qua phát hành trái phiếu đang trở nên nóng hơn bao giờ hết khi mới đây, Ủy ban Chứng khoán Nhà nước (UBCKNN) đã quyết định hủy 9 đợt phát hành trái phiếu với tổng trị giá hơn 10.000 tỉ đồng của nhóm doanh nghiệp liên quan Công ty TNHH Thương mại Dịch vụ khách sạn Tân Hoàng Minh (gọi tắt là Tân Hoàng Minh), trong thời gian từ tháng 7/2021 đến tháng 3/2022 vì công bố thông tin sai sự thật, che giấu thông tin trong hoạt động phát hành trái phiếu riêng lẻ.

Như vậy, các trái chủ mua trái phiếu doanh nghiệp của 3 công ty này đang đứng trước nguy cơ khó thu hồi được vốn.

Điển hình đợt phát hành trái phiếu doanh nghiệp riêng lẻ trị giá 800 tỉ đồng của Công ty Ngôi Sao Việt trong năm 2021 với kỳ hạn từ 48 - 60 tháng, lãi suất từ 11,5 - 12%/năm mục đích mua 51% vốn Công ty CP đầu tư phát triển và thương mại Việt Tiến (800 tỉ đồng) có tài sản đảm bảo là 6 triệu cổ phần chính Công ty CP đầu tư phát triển và thương mại Việt Tiến do 3 cá nhân gồm ông Đỗ Anh Dũng, Đỗ Hoàng Minh và Đỗ Hoàng Việt (trong đó, ông Đỗ Anh Dũng và Đỗ Hoàng Việt vừa bị bắt) nắm giữ.

Tài sản đảm bảo của lô trái phiéu này là cổ phần Công ty CP đầu tư phát triển và thương mại Việt Tiến. Theo đó, cổ phần doanh nghiệp này đang được định giá 273.000 đồng/cổ phần, nên 6 triệu cổ phiếu này có giá trị lên tới 1.638 tỉ đồng, gấp đôi giá trị lô trái phiếu phát hành 800 tỉ đồng. Tuy nhiên, doanh nghiệp này vẫn chưa được niêm yết trên sàn chứng khoán nen việc xác định giá trị cổ phần khó chính xác.

Hơn nữa, trái phiếu được đảm bảo bằng cổ phiếu không được đánh giá cao về chất lượng tài sản đảm bảo. SSI đánh giá đây sẽ là rủi ro lớn cho các nhà đầu tư trong trường hợp dòng tiền của các doanh nghiệp bất động sản không được đảm bảo nếu hoạt động sản xuất kinh doanh khó khăn và sẽ không trả được nợ gốc, lãi trái phiếu cho nhà đầu tư.

Mặt khác, việc đảm bảo nghĩa vụ thanh toán nợ gốc lãi trái phiếu bằng cổ phiếu không có nhiều ý nghĩa vì khi vi phạm xảy ra, doanh nghiệp mất khả năng thanh toán thì giá trị cổ phiếu dùng làm tài sản đảm bảo cũng sẽ sụt giảm nghiêm trọng… Thậm chí, các trái chủ có thể đối diện với nguy cơ “mất trắng”.

Rủi ro TPDN đang tăng lên

Thực tế, đây không phải lần đầu tiên cơ quan quan lý xử lý vi phạm về việc phát hành trái phiếu sai quy định, không công bố thông tin, công bố thông tin sai sự thật và che giấu thông tin. Trước đó, một số doanh nghiệp đã bị xử phạt do vi phạm trong phát hành trái phiếu như Tập đoàn Apec Group, Tập đoàn VSETGroup đều bị phạt 600 triệu đồng do chào bán chứng khoán nhưng không nộp hồ sơ đăng ký với UBCKNN.

Đây được cho là động thái “mạnh” của các cơ quan quản lý nói chung đối với việc làm lành mạnh hoạt động của thị trường chứng khoán, đặc biệt là hoạt động của thị trường trái phiếu - một kênh huy động vốn mới của nền kinh tế quốc dân. Đồng thời, cũng là động thái nhằm làm trong sạch, giúp thị trường trái phiếu doanh nghiệp, cũng như thị trường bất động sản phát triển an toàn, bền vững hơn.

Trên thực tế, thị trường trái phiếu doanh nghiệp phát triển khá “nóng” trong những năm gần đây do mức lãi gấp đôi tiết kiệm tiền đồng, lên 11 - 12%/năm khiến nhiều nhà đầu tư tham gia mà “bất chấp” rủi ro.

Theo Hiệp hội Trái phiếu VN (VBMA), tổng khối lượng trái phiếu doanh nghiệp năm 2021 tăng 42% so với năm trước đó, đạt 658.000 tỉ đồng, đặc biệt là sự xuất hiện của 243 doanh nghiệp phát hành lần đầu với khối lượng phát hành chiếm 40%. Trên 60% trong số đó là doanh nghiệp bất động sản và xây dựng, tăng mạnh so với năm 2020.

Tuy nhiên, nguy cơ rủi ro khá lớn ở nhóm trái phiếu doanh nghiệp bất động sản là có đến 29% khối lượng trái phiếu phát hành không có tài sản bảo đảm, hoặc chỉ bảo đảm bằng cổ phiếu - tỷ lệ này đã tăng khoảng 4 - 5% trong nửa cuối năm 2021 khi diễn biến giá cổ phiếu bất động sản tương đối thuận lợi cho việc thế chấp.

Ngoài ra, có 3/4 trái phiếu lưu hành trên thị trường là của doanh nghiệp không niêm yết, với chỉ số tài chính không được công bố rộng rãi, tiềm ẩn nhiều rủi ro cho nhà đầu tư, khi tỷ lệ đòn bẩy của toàn ngành bất động sản có xu hướng tăng trong nửa cuối năm 2021.

Thống kê từ SSI Research cũng cho thấy, các doanh nghiệp bất động sản huy động tổng cộng 318.200 tỉ đồng trong năm 2021, tăng 66,3% so với năm 2020. Đặc biệt, các doanh nghiệp phát hành trái phiếu 3 không (không tài sản đảm bảo, không xếp hạng tín nhiệm, không bảo lãnh thanh toán) rất nhiều khiến nguy cơ rủi ro TPDN đang tăng lên. Trong đó, trái phiếu không có tài sản đảm bảo hoặc đảm bảo (một phần/toàn bộ) bằng cổ phiếu là 172.500 tỉ đồng, chiếm 54,2% lượng phát hành.

Ngoài ra, SSI cũng lưu ý, kỳ hạn bình quân của trái phiếu bất động sản trong 2 năm gần đây là khoảng 3,5 - 4 năm, do vậy áp lực trả nợ gốc sẽ tăng dần trong giai đoạn 2023 – 2025…

Những lô trái phiếu “nhiều không” vẫn được đưa ra thị trường

Theo VBMA, năm 2022, một loạt các doanh nghiệp đang có kế hoạch phát hành trái phiếu; trong đó, đáng chú ý là 1.000 tỷ đồng trái phiếu “nhiều không.”

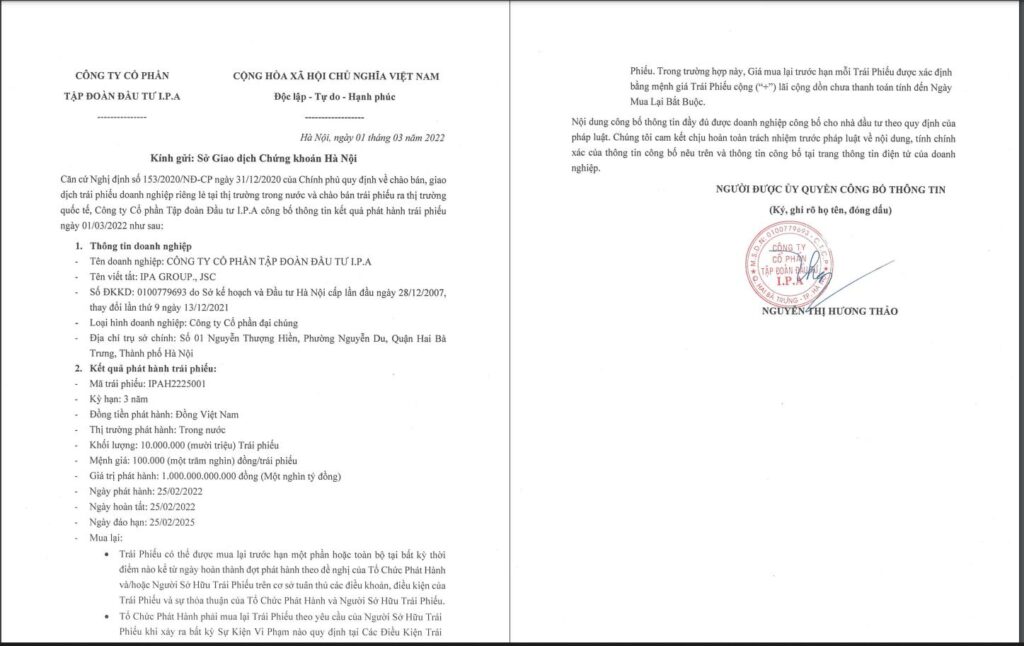

Cụ thể, Công ty cổ phần Tập đoàn Đầu tư I.P.A đã thông qua phương án phát hành riêng lẻ tối đa 1.000 tỷ đồng trái phiếu không chuyển đổi, không kèm chứng quyền, không đảm bảo bằng tài sản trong năm 2022. Trái phiếu có kỳ hạn 3 năm với lãi suất cố định là 9,5%/năm nhằm thực hiện các dự án đầu tư và các hoạt động kinh doanh. Đến đầu tháng 3/2022, doanh nghiệp đã công bố phát hành thánh công lô trái phiếu này.

Đáng chú ý, trong năm qua IPA phát hành 3 đợt trái phiếu với tổng giá trị 2.300 tỷ đồng. Trái phiếu phát hành đều là loại không chuyển đổi, không kèm chứng quyền và không có tài sản đảm bảo. Cả 3 lô đều đáo hạn năm 2024, lãi suất 9,5-10,5%/năm. Bên đứng ra sắp xếp là Chứng khoán VNDirect – tổ chức có liên quan đến IPA.

Công ty cổ phần Chứng khoán Thành Công đã phê duyệt phương án phát hành 200 tỷ đồng trái phiếu không chuyển đổi, không kèm chứng quyền, có tài sản đảm bảo với kỳ hạn 1 năm, lãi suất 10%/năm nhằm tài trợ cho các giao dịch cho vay ký quỹ, đầu tư.

Tiếp đến, Hội đồng quản trị Công ty cổ phần DRH Holdings đã phê duyệt phương án phát hành 400 tỷ đồng trái phiếu riêng lẻ không chuyển đổi, không kèm chứng quyền, có đảm bảo bằng tài sản…

Trước khi các lô trái phiếu của nhóm công ty thuộc Tân Hoàng Minh bị hủy, các chuyên gia đã thường xuyên cảnh báo về những rủi ro và nguy cơ của trái phiếu DN. Thời gian qua, Bộ Tài chính đã liên tục cảnh báo việc phát hành trái phiếu DN riêng lẻ bộc lộ nhiều rủi ro cho nhà đầu tư và có nguy cơ gây mất an ninh, an toàn nền tài chính quốc gia.

Theo Bộ Tài chính, nhà đầu tư cá nhân không nên mua trái phiếu doanh nghiệp riêng lẻ nếu không có khả năng và nguồn lực để đánh giá đầy đủ rủi ro của trái phiếu, theo sát tiến độ giải ngân, mục đích sử dụng vốn, tình hình tài chính của doanh nghiệp phát hành sau khi đầu tư mua trái phiếu…

Bên cạnh đó, phải hết sức lưu ý nguyên tắc đầu tư cơ bản là lãi suất cao sẽ đi kèm với rủi ro cao, do đó phải hết sức thận trọng đánh giá kỹ về các rủi ro trước khi quyết định mua trái phiếu; không nên mua trái phiếu thông qua chào mời của các tổ chức cung cấp dịch vụ khi chưa tìm hiểu kỹ về tình hình tài chính của doanh nghiệp phát hành và các điều kiện, điều khoản của trái phiếu.

Trước đó, vào cuối năm 2021, bài học từ “gã khổng lồ” Trung Quốc – Evergrande, nhà phát triển bất động sản mắc nợ nhiều nhất thế giới, đã lỡ một loạt hạn chót thanh toán lãi trái phiếu trong những tuần gần đây, khi họ vật lộn với khoản nợ hơn 300 tỷ USD đã làm chấn động giới đầu tư, tài chính toàn cầu.

Cụ thể, Tập đoàn này phải hoàn thành khoản thanh toán lãi trái phiếu quá hạn trị giá 148 triệu USD và các khoản lãi trái phiếu có tổng giá trị hơn 255 triệu USD. Dù đã 2 lần thoát vỡ nợ vào phút chót khi thanh toán xong các khoản lãi suất trái phiếu quá hạn ngay trước khi hết thời gian ân hạn vào các ngày 29/10 và 23/10.

Nhưng Evergrande vẫn bị “gắn mác” “vỡ nợ giới hạn” khi quá hạn thanh toán lãi với 645 triệu USD trái phiếu lãi suất 13% và 590 triệu USD trái phiếu lãi suất 13,75% của Tianji. Khoản lãi này đến hạn thanh toán ngày 6/11, thời gian ân hạn 30 ngày đến 6/12.

Dù vậy, tập đoàn này đang gặp khó trong việc trả nợ cho các trái chủ, ngân hàng, nhà cung cấp và giao nhà cho người mua trong bối cảnh nhà chức trách Trung Quốc thắt chặt tín dụng với DN bất động sản.

Vụ việc này đánh dấu cho sự khởi đầu của những chuỗi ngày đen tối đại gia bất động sản Trung Quốc. Chính phủ nước này đã can thiệp vào cuộc khủng hoảng của Evergrande. Sự việc cũng đặt ra thách thức đối với nỗ lực của chính phủ Trung Quốc nhằm ngăn chặn cuộc khủng hoảng nợ trong lĩnh vực bất động sản làm bùng phát sự lây lan rộng hơn…

Theo Bình Nguyên/ Sở hữu trí tuệ

Link nguồn: https://sohuutritue.net.vn/rui-ro-tpdn-nhin-tu-vu-tan-hoang-minh-nhung-lo-trai-phieu-nhieu-khong-van-tiep-tuc-duoc-dua-ra-thi-truong-d136646.html