Ngân hàng Nhà nước dự kiến tỷ lệ nợ xấu nội bảng và nợ xấu tiềm ẩn cuối năm nay sẽ ở mức từ 7,1% - 7,7%, xấp xỉ 8% khi các ngân hàng thực hiện cơ cấu lại nợ, giãn hoãn theo Thông tư 01, Thông tư 03 và Thông tư 14.

Ngân hàng Nhà nước dự kiến tỷ lệ nợ xấu nội bảng và nợ xấu tiềm ẩn cuối năm nay sẽ ở mức từ 7,1% - 7,7%, xấp xỉ 8% khi các ngân hàng thực hiện cơ cấu lại nợ, giãn hoãn theo Thông tư 01, Thông tư 03 và Thông tư 14.

Trong báo cáo mới nhất, Ngân hàng Nhà nước (NHNN) cho biết, nợ xấu nội bảng đến hết tháng 6/2021 so với cuối 2020 đang là 1,78%, tăng hơn so với cuối 2020 (lúc đó 1,69%).

Phó thống đốc NHNN Nguyễn Kim Anh cho biết, nợ xấu là một trong 3 chỉ tiêu mà ngành ngân hàng chưa hoàn thành được trong giai đoạn tái cơ cấu 2016-2020. Mục tiêu đặt ra đến cuối năm 2020, tỷ lệ nội xấu nội bảng cộng nợ xấu tiềm ẩn về dưới 3%/tổng dư nợ, song đến cuối năm 2020, tỷ lệ này vẫn trên 3%.

Đáng lưu ý, NHNN đánh giá độ trễ của tác động từ dịch sẽ còn tác động cả sang năm 2022. Do đó, ngành ngân hàng sẽ vẫn gặp rất nhiều khó khăn, xu hướng nợ xấu sẽ còn tăng mạnh trong thời gian tới. NHNN dự kiến tỷ lệ nợ xấu nội bảng và nợ xấu tiềm ẩn cuối năm 2021 sẽ ở mức 7,1% - 7,7%, xấp xỉ 8%. Kết quả này được dự báo trên cơ sở các ngân hàng đã thực hiện cơ cấu lại nợ, giãn hoãn theo Thông tư 01, Thông tư 03 và Thông tư 14.

Nỗi lo nợ xấu mới luôn rình rập

Thời gian qua, xu hướng rao bán tài sản thế chấp để xử lý và thu hồi nợ xấu đang ngày càng được đẩy mạnh, nhất là khi thông báo phát mại tài sản liên tục xuất hiện dày đặc trên trang web của các ngân hàng như Agribank, Vietcombank, Sacombank,…Tuy nhiên, có nhiều khoản nợ dù đã đại hạ giá nhưng vẫn không tìm được khách mua.

Chẳng hạn tại Agribank, thời gian qua đã liên tục rao bán các khoản nợ có giá trị khủng để thu hồi. Trong đó, có nhiều khoản nợ đang được ngân hàng giảm giá nhiều lần không ai mua do đó đã giảm giá sốc chưa từng có.

Cụ thể, sau lần bán đấu giá bất thành hồi tháng 6/2021, Agribank vừa giảm giá khoản nợ của Công ty TNHH MTV Vận tải Biển Đông từ hơn 425 tỷ đồng xuống còn hơn 104 tỷ đồng; nhà băng này cũng từng “đại hạ giá” cả nhà máy thủy điện để thu hồi nợ xấu sau 4 lần rao bán, từ 264 tỷ đồng xuống còn hơn 71 tỷ đồng;…

Các chuyên gia nhấn mạnh, những khó khăn từ dịch Covid-19 làm tăng nguy cơ nợ khó đòi cho các ngân hàng thương mại. Vì vậy, các ngân hàng phải chủ động rà soát, kể cả những khoản nợ được tái cơ cấu, chưa chuyển nhóm, nhưng cũng cần trích lập dự phòng nhằm hạn chế rủi ro sau này.

Thực tế, nhìn vào báo cáo tài chính hợp nhất quý 2/2021 của gần 30 ngân hàng với tổng số dư nợ xấu đến thời điểm ngày 30/6/2021 đã tăng 4,5% so với cuối năm trước, lên gần 125.000 tỷ đồng, cũng là vấn đề lo lắng.

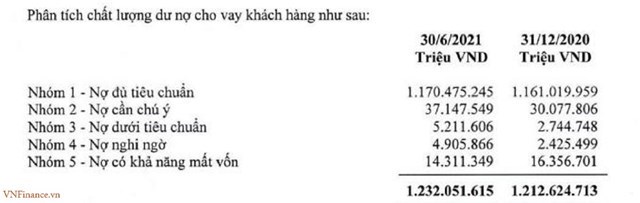

Điển hình tại Agribank, nợ xấu hiện đang đứng đầu hệ thống ngân hàng với gần 24.429 tỷ đồng,tăng 13% so với đầu năm. Trong đó, nhóm nợ có khả năng mất vốn (nợ nhóm 5) tuy đã giảm 13% nhưng vẫn ở mức cao nhất nhì ngành với hơn 14.311 tỷ đồng. Nhóm nợ dưới tiêu chuẩn (nợ nhóm 3) tăng 90% lên mức hớn 5.211 tỷ đồng và nợ nghi ngờ (nợ nhóm 4) tăng vọt 102% lên gần 4.906 tỷ đồng. Do đó, tỷ lệ nợ xấu trên tổng dư nợ cho vay của Agribank tăng nhẹ 1,78% hồi đầu năm lên 1,98%.

Đáng lưu ý, nợ cần chú ý tại Agribank (nợ nhóm 2 - với khoản vay quá hạn 10-90 ngày) tăng 24% lên hơn 37.147 tỷ đồng. Con số này còn lớn hơn cả 3 nhóm nợ trên cộng lại.

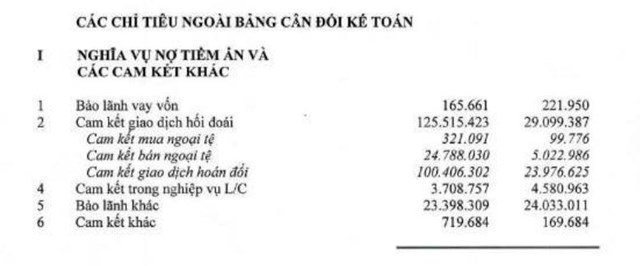

Bên cạnh nợ xấu cán mốc hơn 24.000 tỷ đồng, nợ tiềm ẩn tại Agribank cũng đáng để quan tâm. Cụ thể, nghĩa vụ nợ tiềm ẩn ghi nhận gần 27.273 tỷ đồng (bao gồm bảo lãnh vay vốn, cam kết trong nghiệp vụ L/C, bảo lãnh khác). Nếu bao gồm các khoản cam kết khác (gồm cam kết giao dịch hối đoái và cam kết khác) con số này có thể lên tới 153.508 tỷ đồng, tăng vọt 164% so với đầu năm, chiếm 12% tổng dư nợ.

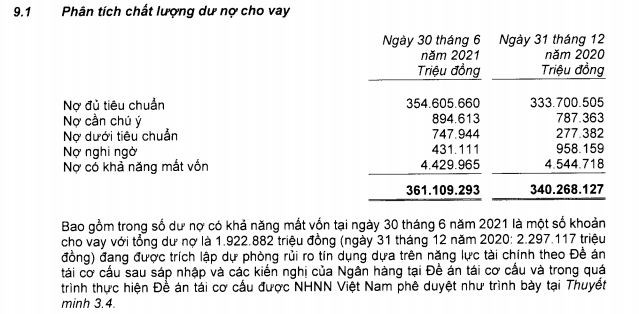

Sacombank lại là trường hợp khác, nợ xấu tuy giảm nhưng chỉ giảm nhẹ 3% so với đầu năm, còn 5.609 tỷ đồng. Trong đó, nợ nhóm 5 chỉ giảm 3% so với đầu năm, mở mức 4.430 tỷ đồng; nợ nhóm 4 giảm 55% xuống còn 431 tỷ đồng.

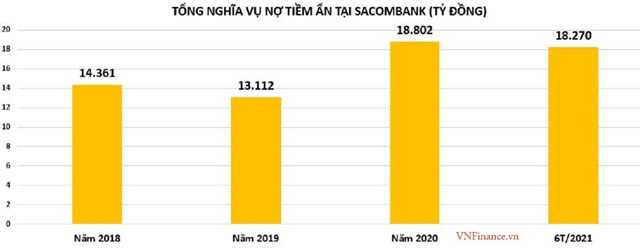

Đáng chú ý, nợ nhóm 3 tăng vọt 170% so với đầu năm, ghi nhận gần 748 tỷ đồng. Nợ nhóm 2 cũng tăng 14% lên hơn 894 tỷ đồng. Đặc biệt, tổng nghĩa vụ nợ tiềm ẩn của Sacombank ghi nhận hơn 18.270 tỷ đồng.

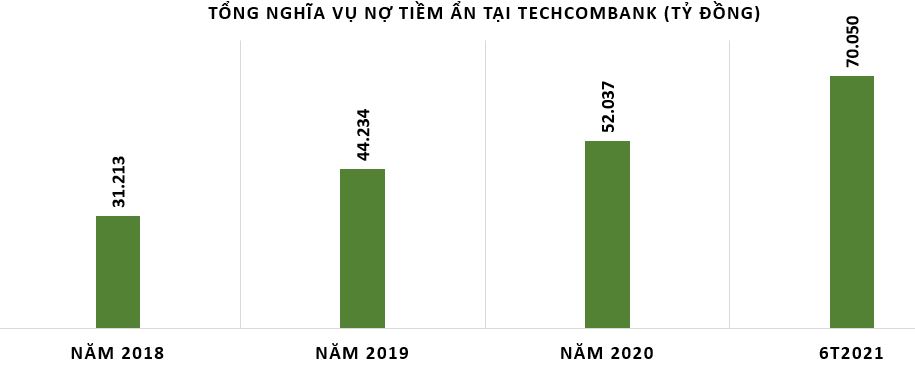

“Ông lớn” Techcombank cũng ghi nhận cả nợ tiềm ẩn tăng mạnh trong bối cảnh dịch Covid-19 kéo dài. Cụ thể, tính đến 30/06/2021, tổng nợ xấu tại Techcombank giảm đến 14% so với đầu năm, chỉ còn hơn 1.118 tỷ đồng. Tuy nhiên, nợ cần chú ý tại Techcombank lại tăng 18% so với đầu năm, lên mức hơn 2.131 tỷ đồng.

Đáng lưu ý, nợ tiềm ẩn tại Techcombank tăng 35% so với đầu năm, lên gần 70.050 tỷ đồng. Trong đó, cam kết trong nghiệp vụ L/C tại Techcombank ghi nhận 45.058 tỷ đồng, tăng 46% so với thời điểm đầu năm; các bảo lãnh khác cũng tăng 18% lên hơn 24.957 tỷ đồng;...

Nợ cần chú ý tuy chưa được xếp vào nhóm nợ xấu nhưng tình trạng dư nợ khoản vay quá hạn nhảy vọt bất thường cho thấy nhiều người đi vay không có khả năng trả nợ đúng hạn vì Covid-19, tiềm ẩn nguy cơ nợ xấu trong tương lai của ngân hàng.

Ngoài ra, nghĩa vụ nợ tiềm ẩn không được phản ánh trực tiếp trong bảng cân đối kế toán mà chỉ được ghi nhận ngoại bảng. Các khoản nợ này được phát sinh khi ngân hàng và khách hàng ký các cam kết tín dụng, hạn mức thấu chi chưa sử dụng hoặc thư tín dụng...

Dù nợ tiềm ẩn nằm ở ngoại bảng và chưa được coi là nợ xấu, nhưng trong bối cảnh dịch Covid-19 kéo dài gần 2 năm qua đã khiến doanh nghiệp đang đối mặt nhiều khó khăn. Vì vậy, tương lai con số nợ tiềm ẩn này có thể sẽ gây nhiều rủi ro cho các ngân hàng.

Theo các chuyên gia tài chính, việc NHNN cho phép ngân hàng giữ nguyên nhóm nợ làm cho bức tranh nợ xấu chưa phản ánh đúng thực tế. Các ngân hàng không phải trích lập dự phòng, làm giảm chi phí dự phòng, gia tăng lợi nhuận nhưng rủi ro cũng tăng lên.

Theo Hà Phương - Huy Tùng/kinhtexaydung.petrotimes.vn

Link nguồn: https://kinhtexaydung.petrotimes.vn/ong-lon-ngan-hang-ngay-cang-nang-ganh-no-xau-628318.html