Mới đây, Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank - mã: VCB) vừa công bố kết quả chào bán trái phiếu riêng lẻ.

Mới đây, Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank - mã: VCB) vừa công bố kết quả chào bán trái phiếu riêng lẻ.

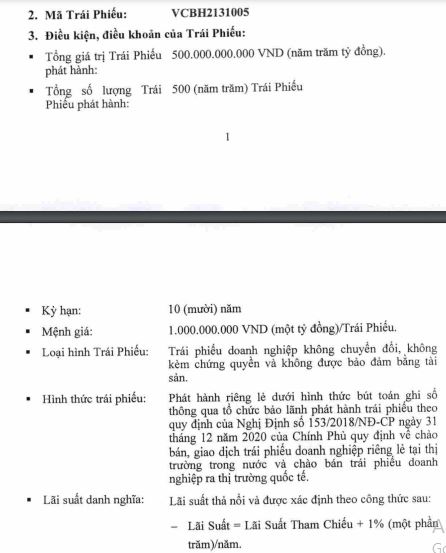

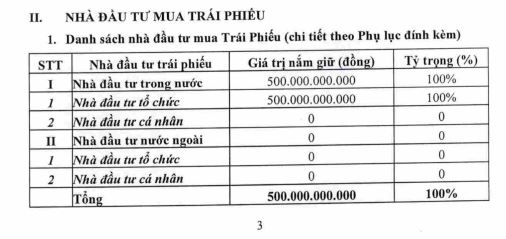

Cụ thể, ngày 1/12 Vietcombank thông báo phát hành thành công 500 tỷ đồng trái phiếu mã VCBH2131005 kỳ hạn 10 năm với mệnh giá 1 tỷ đồng/trái phiếu. Thời điểm phát hành ngày 24/11/2021, ngày đáo hạn 24/11/2031.

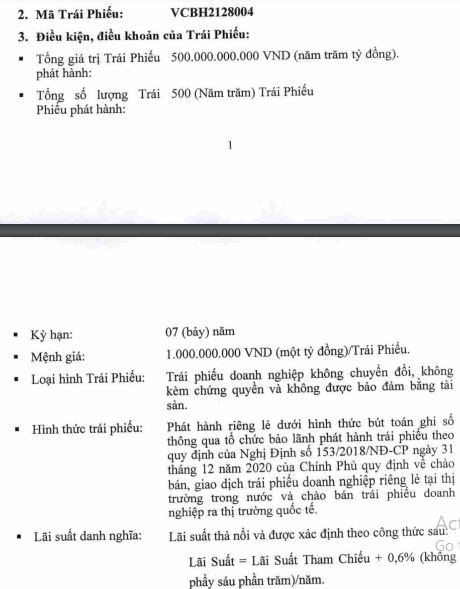

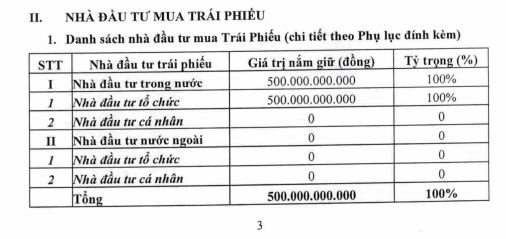

Tương tự, Vietcombank tiếp tục phát hành thành công 500 tỷ đồng trái phiếu mã VCBH2128004 kỳ hạn 7 năm với mệnh giá 1 tỷ đồng/trái phiếu. Thời điểm phát hành ngày 24/11/2021, ngày đáo hạn 24/11/2028.

Như vậy, Vietcombank đã phân phối hết 100% số trái phiếu chào bán. Tổng số tiền thu từ việc bán 2 lô trái phiếu là 1.000 tỷ đồng. Đáng chú ý, trái phiếu của Vietcombank đều tính với lãi suất thả nổi, là trái phiếu doanh nghiệp không chuyển đổi, không kèm chứng quyền và không được đảm bảo bằng tài sản.

Vietcombank phát hành trái phiếu riêng lẻ nhằm tăng vốn cấp 2 để bổ sung nguồn vốn hoạt động và đáp ứng nhu cầu cho vay trung dài hạn của VCB phục vụ phát triển kinh tế - xã hội. Đồng thời, việc phát hành trái phiếu nhằm nâng cao năng lực tài chính của VCB, đảm bảo tuân thủ các chi tiêu an toàn theo quy định của Ngân hàng nhà nước.

Trước đó, vào tháng 10, ngân hàng đã thông báo mua lại trước hạn 3.948 tỷ đồng trái phiếu phát hành năm 2016.

Đây là các loại trái phiếu kỳ hạn 10 năm được phát hành nhằm mục đích mở rộng nguồn vốn cho vay trung dài hạn và đa dạng hóa kênh huy động vốn của ngân hàng. Thời gian thực hiện quyền mua lại trái phiếu diễn ra trong tháng 10, tháng 11 và tháng 12 năm 2021.

Tại thời điểm phát hành hồi quý 4/2016, mặt bằng lãi suất huy động của hệ thống ngân hàng ở mức thấp. Lãi suất tiết kiệm cao nhất của các ngân hàng TMCP ở mức 7,2 - 7,6%/năm, trong khi đó lãi suất tại các ngân hàng lớn chỉ từ 6,5 - 6,8%/năm.

Ngày 23/10, Hội đồng quản trị Vietcombank cũng đã phê duyệt tăng vốn điều lệ lên trên 50.000 tỷ đồng thông qua 2 cấu phần. Cụ thể, cấu phần thứ nhất là tăng thêm hơn 10.000 tỷ đồng vốn điều lệ từ nguồn lợi nhuận để lại của năm 2019 để chi trả cổ tức tỷ lệ 8%, nâng tổng vốn lên hơn 47.325 tỷ đồng. Cấu phần thứ 2 là phát hành riêng lẻ quy mô tương đương 6,5% vốn điều lệ để tăng vốn thêm hơn 3.000 tỷ đồng, nâng tổng vốn điều lệ lên hơn 50.400 tỷ đồng.

Nếu tăng vốn thành công lần này, Vietcombank sẽ soán ngôi "đầu bảng" xét về vốn điều lệ toàn ngành hiện đang nằm trong tay của VietinBank.

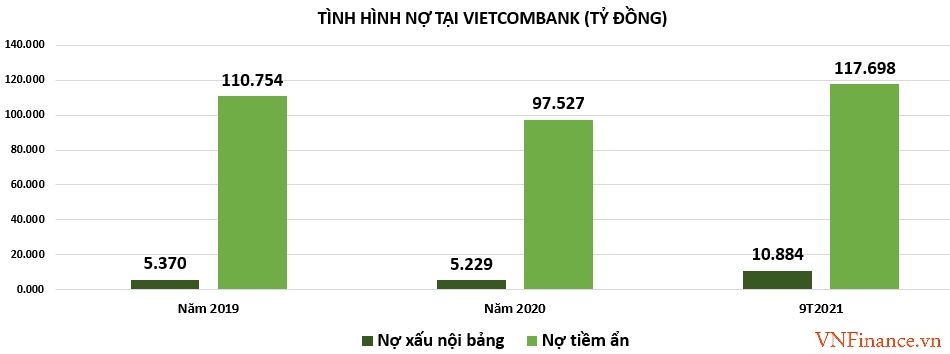

Về kết quả kinh doanh, lợi nhuận trước thuế 9 tháng của Vietcombank tăng 21% lên 19.311 tỷ đồng, cao nhất hệ thống ngân hàng, song điểm trừ đáng chú ý nhất chính là chất lượng tín dụng tại Vietcombank đi lùi.

Cụ thể, tổng nợ xấu tính đến 30/09/2021 gấp đôi đầu năm, ghi nhận gần 10.884 tỷ đồng. Trong đó, tăng mạnh nhất là nợ nghi ngờ gấp 14 lần đầu năm, lên mức 1.298 tỷ đồng; nợ dưới tiêu chuẩn cũng tăng vọt 122% lên hơn 1.483 tỷ đồng và nợ có khả năng mất vốn tăng 45% lên gần 6.279 tỷ đồng.

Kết quả kém khả quan này kéo tỷ lệ nợ xấu trên dư nợ vay từ mức 0,62% đầu năm lên 1,16%.

Theo Hoàng Long/ Sở hữu trí tuệ

Link nguồn: https://vnfinance.vn/vietcombank-phat-thanh-thanh-cong-1000-ty-dong-trai-phieu-khong-tai-san-dam-bao-30900.html