Sau 10 năm, Vietcombank bất ngờ chia cổ tức bằng cổ phiếu

Sau 10 năm, Vietcombank bất ngờ chia cổ tức bằng cổ phiếu

Mới đây, Ngân hàng TMCP Ngoại Thương Việt Nam (Vietcombank – VCB) vừa có nghị quyết HĐQT về việc phê duyệt kế hoạch chi trả cổ tức năm 2020 bằng tiền, năm 2019 bằng cổ phiếu.

Cụ thể, Vietcombank sẽ chi cổ tức năm 2019 bằng cổ phiếu với tỷ lệ 27,6% (cổ đông sở hữu 1.000 cổ phiếu sẽ được nhận 276 cổ phiếu mới).

Theo đó, Vietcombank dự kiến phát hành 1,02 tỷ cổ phiếu để chia cổ tức năm 2019. Sau khi phát hành, vốn điều lệ của Vietcombank dự kiến tăng thêm 10.236 tỷ đồng lên hơn 47.325 tỷ đồng. Ngày cuối cùng để phân bổ quyền là 23/12/2021. Ngày giao dịch không hưởng quyền là 22/12/2021.

Nguồn vốn phát hành từ nguồn lợi nhuận còn lại năm 2019 sau thuế, sau trích lập các quỹ và chia cổ tức 8% bằng tiền mặt.

Đồng thời, Vietcombank cũng sẽ chia cổ tức năm 2020 bằng tiền mặt với tỷ lệ 12% (cổ đông sở hữu 1 cổ phiếu sẽ nhận được 1.200 đồng). Với hơn 3,7 tỷ cổ phiếu đang lưu hành, Vietcombank dự kiến phải chi hơn 4.451 tỷ đồng để trả cổ tức năm 2020.

Đây là lần chia cổ tức bằng cổ phiếu đầu tiên sau 10 năm kể từ lần đầu tiên kể từ năm 2011. Trong khi đó, việc chia cổ tức bằng tiền mặt được ngân hàng thực hiện thường niên. Trước đó, Vietcombank cũng thực hiện trả cổ tức năm 2019 bằng tiền với tỷ lệ 8%.

Ngoài ra, ngân hàng còn dự kiến phát hành gần 308 triệu cổ phiếu riêng lẻ, tương đương 6,5% vốn điều lệ cho tối đa 99 nhà đầu tư.

Thời gian thực hiện trong năm 2021 và tiếp tục trong năm 2022 nếu chưa hoàn thành. Giá phát hành sẽ không thấp hơn bình quân giá đóng cửa của 10 phiên gần nhất trước ngày nhà đầu tư thông báo mua. Cổ phiếu sẽ bị hạn chế chuyển nhượng trong vòng một năm kể từ ngày hoàn thành đợt chào bán.

Sau khi hoàn tất phát hành riêng lẻ, vốn điều lệ Vietcombank sẽ tăng thêm 3.076 tỷ đồng lên hơn 50.401 tỷ đồng.

Trên sàn chứng khoán, sau khi đạt đỉnh 116.400 đồng/cp (30/06), thị giá cổ phiếu VCB lao dốc theo đà chung của thị trường. Kết phiên ngày 10/12, cổ phiếu VCB đang được giao dịch quanh mức 100.000 đồng/cp, giảm hơn 10% so với đỉnh tháng 6, khối lượng giao dịch bình quân trên 1 triệu cp/ngày.

BIDV trở thành ngân hàng có vốn điều lệ lớn nhất hệ thống?

Tương tự như Vietcombank, BIDV cũng đã được NHNN chấp thuận cho tăng vốn điều lệ bằng phương án phát hành cổ phiếu trả cổ tức từ nguồn lợi nhuận còn lại lũy kế đến năm 2019 và lợi nhuận còn lại sau thuế, sau trích lập các quỹ và chi trả cổ tức bằng tiền mặt năm 2020 đã được cổ đông thông qua.

Theo kế hoạch, BIDV sẽ phát hành tối đa gần 1.037 tỷ cổ phiếu để trả cổ tức cho cổ đông, tương ứng tỷ lệ 25,77%. Thời gian phát hành là trong năm 2021-2022. Sau phát hành, vốn điều lệ của BIDV sẽ tăng thêm 10.365 tỷ lên hơn 50.585 tỷ đồng. Hiện vốn điều lệ của ngân hàng là hơn 40.220 tỷ đồng.

Ngoài kế hoạch chi cổ tức tăng vốn, tại ĐHĐCĐ thường niên đầu năm nay, BIDV cũng dự kiến phát hành thêm 341,5 triệu cổ phiếu mới (tỷ lệ 8,5%) theo hình thức chào bán ra công chúng hoặc chào bán riêng lẻ. Hiện ngân hàng chưa có thông tin gì về lộ trình phát hành thêm này.

Được biết, cổ đông Nhà nước hiện đang sở hữu 80,99% vốn của BIDV, tương đương gần 3,26 tỷ cổ phần. Nhà đầu tư chiến lược nước ngoài Keb Hana Bank sở hữu hơn 603 triệu cổ phiếu, tương đương 15% vốn điều lệ BIDV.

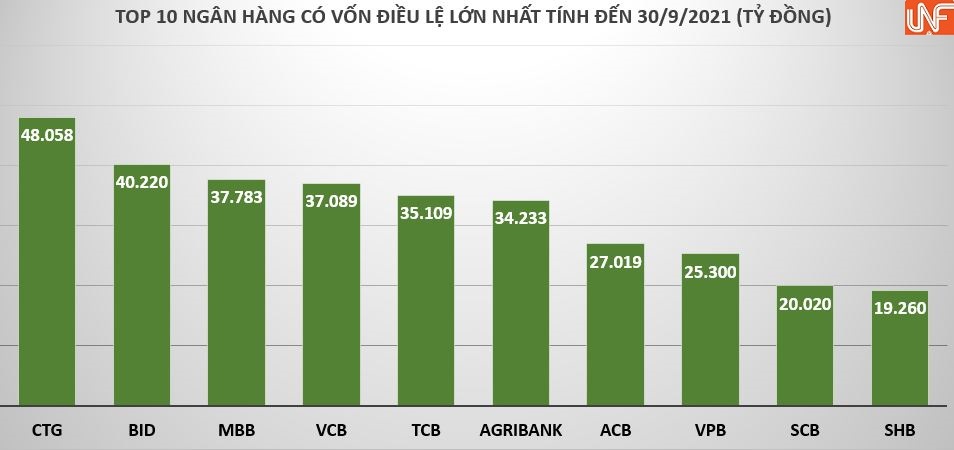

Sau 9 tháng đầu năm 2021, VietinBank đã vượt qua BIDV trở thành ngân hàng có vốn điều lệ lớn nhất hệ thống. Sau khi phát hành gần 1,1 tỷ cổ phiếu trả cổ tức tỷ lệ hơn 29%, vốn điều lệ của VietinBank đã chính thức nâng lên mức 48.058 tỷ đồng. Vị trí thứ 2 là VPBank (44.455 tỷ đồng) và BIDV ở vị trí thứ 3.

Tuy nhiên, khi BIDV và Vietcombank hoàn tất kế hoạch tăng vốn, thứ hạng này sẽ thay đổi đáng kể, BIDV sẽ vượt VietinBank và VPBank, trở thành ngân hàng có vốn điều lệ lớn nhất hệ thống với 50.585 tỷ đồng. Vị trí thứ 2 thuộc về Vietcombank với 50.401 tỷ đồng.

Đáng nói, Vietinbank đang đặt tham vọng lớn hơn với kế hoạch đưa vốn điều lệ lên mức 54.134 tỷ đồng trong thời gian tới. Đồng thời, quý 1/2022 VPBank chào bán thành công 15% vốn cho đối tác ngoại. Vì vậy, cuộc đua thứ hạng vốn điều lệ ngân hàng vẫn chưa đến hồi kết.

Theo Hoàng Long/Sở hữu trí tuệ

Link nguồn: https://vnfinance.vn/them-hon-2-ty-co-phieu-vcb-va-bidv-ngoi-vi-von-dieu-le-ngan-hang-sap-co-bien-31110.html