Nợ xấu ngân hàng tiếp tục 'phình to' tăng gần 26%

Nợ xấu ngân hàng tiếp tục 'phình to' tăng gần 26%

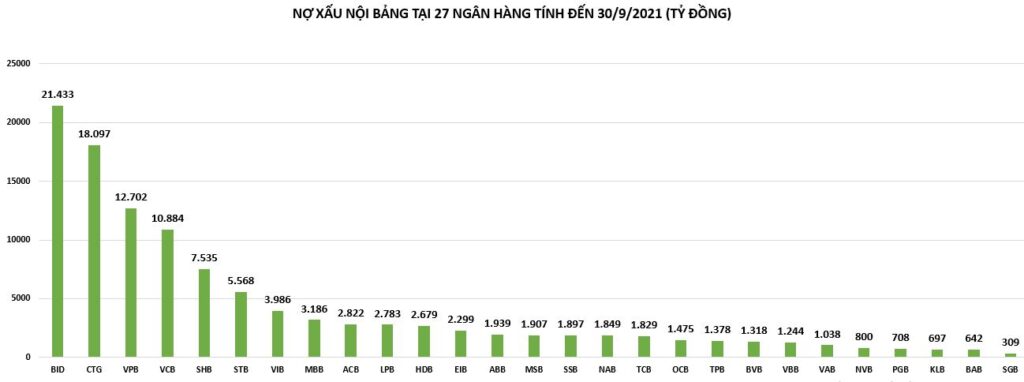

Theo thống kê từ người viết, khảo sát tại 27 ngân hàng đã công bố BCTC cho thấy, tính đến 30/9/2021 tổng cho vay khách hàng đạt gần 7 triệu tỷ đồng, tăng hơn 9% so với đầu năm.

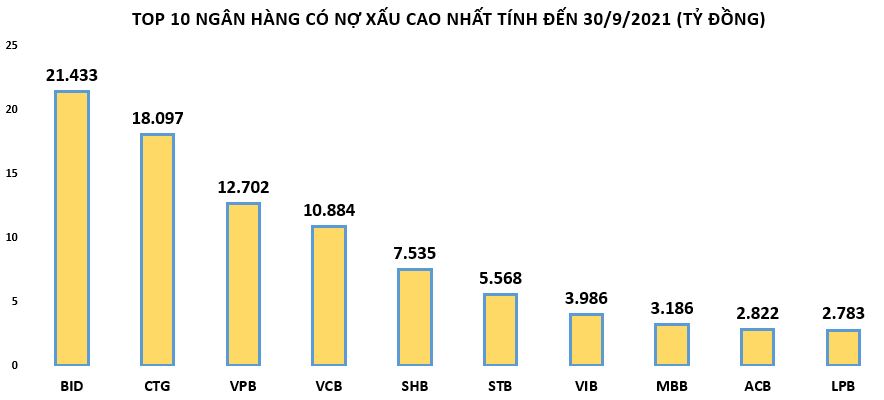

Tổng nợ xấu tại 27 ngân hàng chiếm hơn 110.000 tỷ đồng, tăng 26% so với đầu năm. Trong đó, 8 ngân hàng công bố nợ xấu giảm so với đầu năm nhưng tỷ lệ lại rất thấp, chưa tới 10% so với đầu năm như: MBBank giảm nhẹ 2% ghi nhận 3.186 tỷ đồng; TPBank giảm 3% ghi nhận 1.378 tỷ đồng; OCB giảm 2% xuống còn 1.475 tỷ đồng; Sacombank giảm 3,5% ghi nhận 5.568 tỷ đồng; VietABank giảm gần 7% xuống còn 1.038 tỷ đồng;…

Ở chiều ngược lại, nhiều ngân hàng ghi nhận nợ xấu tăng mạnh theo cấp số lần như NamABank tăng hơn 148% lên hơn 1.849 tỷ đồng; Vietcombank tăng 108% lên gần 10.884 tỷ đồng.

Một số ngân hàng nợ xấu tăng bình quân trên 30% như ABBank tăng 46% lên hơn 1.939 tỷ đồng; Vietbank tăng 58% lên mức 1.244 tỷ đồng; VIB tăng 35% lên 3.986 tỷ đồng; ACB cũng tăng mạnh 53% lên 2.822 tỷ đồng; Techcombank tăng 41% lên 1.829 tỷ đồng;…

Đáng lưu ý, cơ cấu nợ xấu tại các ngân hàng có sự dịch chuyển rõ ràng từ nợ có khả năng mất vốn (nợ nhóm 5) sang nợ nghi ngờ (nợ nhóm 4), nợ dưới tiêu chuẩn (nợ nhóm 3). Chẳng hạn TPBank ghi nhận nợ nhóm 5 giảm 29% còn 302 tỷ đồng nhưng nợ nhóm 3 và 4 lại tăng lần lượt 10% và 5%; MBBank cũng ghi nhận nợ nhóm 5 giảm 38% xuống còn 853 tỷ đồng, song nợ nhóm 3 và 4 lại tăng lần lượt 37% và 14%.

Thậm chí, có ngân hàng còn tăng cả 3 nhóm nợ như ngân hàng ACB nợ nhóm 3 tăng 201% lên 639 tỷ đồng; nợ nhóm 4 tăng 76% lên 724 tỷ đồng và nợ nhóm 5 tăng 20% lên 1.460 tỷ đồng.

Kể cả ‘quán quân’ lợi nhuận Vietcombank cũng ghi nhận cả 3 nhóm nợ tăng mạnh. Cụ thể, nợ nhóm 4 tăng gấp 14 lần đầu năm, lên gần 3.122 tỷ đồng; tiếp đến nợ nhóm 3 tăng vọt 122 tỷ đồng, lên hơn 1.483 tỷ đồng và nợ nhóm 5 tăng 45% lên gần 6.279 tỷ đồng.

Việc dịch chuyển nhóm nợ phần nào cho thấy, nợ xấu tiềm ẩn được phát sinh từ năm 2020, 2021 sẽ phản ánh lên hoạt động kinh doanh của ngân hàng trong thời gian tới.

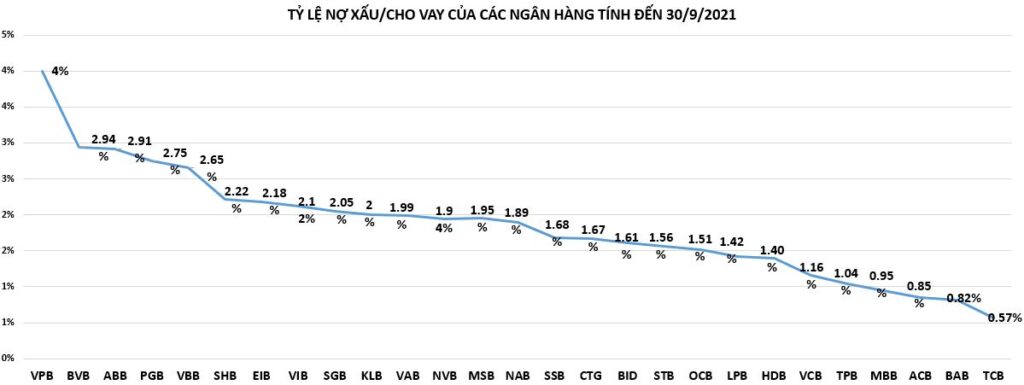

Xét về tỷ lệ nợ xấu/dư nợ cho vay, hầu hết các ngân hàng đều tăng. Cụ thể, tỷ lệ nợ xấu/dư nợ tại VIB tăng từ 1,74% hồi đầu năm lên 2,12% tại thời điểm 30/9/2021; Techcombank từ 0,47% lên 0,57%; ACB từ 0,60% lên 0,85%; Vietcombank từ 0,62% lên 1,16%.

Tại nhóm các ngân hàng quy mô nhỏ hơn lại ghi nhận tốc độ tăng nhanh hơn. Cụ thể, ABBank tăng tư 2,09% lên 2,91%; PGBank từ 2,44% lên 2,75%; VietBank tăng từ 1,75% lên 2,65%; Saigonbank từ 1,44% lên 2,05%; NamABank tăng 0,83% lên 1,89%.

Nợ xấu có thực sự đáng quan ngại?

Tại phiên thẩm tra về kinh tế - xã hội do Uỷ ban Kinh tế của Quốc hội tổ chức, ông Nguyễn Kim Anh, Phó Thống đốc NHNN – cho hay, tỷ lệ nợ xấu nội bảng và nợ xấu tiềm ẩn cuối năm 2021 dự kiến sẽ ở mức 7,1% - 7,7%, xấp xỉ 8%. Dịch Covid-19 gây ảnh hưởng trong năm 2020 và đặc biệt năm 2021, NHNN đánh giá độ trễ sẽ còn tác động cả sang năm 2022 nên ngành ngân hàng sẽ vẫn gặp nhiều khó khăn.

Ông Hoàng Công Tuấn - Trưởng Bộ phận Nghiên cứu Vĩ mô – MBS cho biết, hoạt động kinh doanh của ngân hàng là liên tục, khi ngân hàng có những khoản cho vay khó thu hồi lại được, kể cả khi được giãn, hoãn nợ, không chuyển nhóm nợ theo chính sách được NHNN cho phép thì trên lý thuyết hoạt động kinh doanh đã bị ảnh hưởng rồi nhưng chưa phản ánh lên sổ sách một cách đầy đủ.

Vì lo ngại nợ xấu và nợ tái cơ cấu, nhiều ngân hàng đã mạnh tay trích lập dự phòng rủi ro tín dụng bất chấp lợi nhuận bị ảnh hưởng như ACB dành hơn 2.812 tỷ đồng cho dự phòng rủi ro tín dụng, tăng 305% so với cùng kỳ. Ngân hàng TPBank tăng 99% ghi nhận 2.349 tỷ đồng; Vietcombank tăng 33% ghi nhận 8.013 tỷ đồng; VIB tăng 39% ghi nhận 915 tỷ đồng; MBBank tăng 44% lên 6.019 tỷ đồng;…

Đáng nói, những ngân hàng quy mô nhỏ như NCB, NamABank, VietABank, PGBank,… lại giảm chi phí dự phòng rủi ro tín dụng.

Theo ông Hoàng Công Tuấn, dựa vào số liệu NHNN ước tính, trong thời gian tới nợ xấu tiềm ẩn cộng nợ xấu nội bảng lên mức khoảng 8%. Từ trạng thái 3% lên 8%, con số này phải lên khoảng 500.000 tỷ đồng. Đây là con số khá lớn. Dư nợ xấu được hạch toán trong quý 3 vừa rồi, các ngân hàng lớn đều có xu hướng tăng lên. Rất ít ngân hàng có nợ xấu giảm đi trên sổ sách, chưa nói đến nợ tiềm ẩn.

Hơn nữa, theo Thông tư của NHNN, năm 2021 mới hạch toán 30% nợ xấu bị ảnh hưởng bởi Covid-19, trích lập dự phòng, năm sau là 60%, năm sau nữa là 10%, như vậy trọng điểm sẽ là năm 2022 chịu tác động mạnh.

Tuy nhiên, theo Công ty Chứng khoán Maybank King Eng (MBKE), mức độ tăng nợ xấu là hợp lý và có thể kiểm soát được. Nguyên nhân do nợ xấu các ngân hàng trước đại dịch tương đối thấp, do đó việc tăng từ mức nền so sánh thấp như vậy khiến tỷ lệ nợ xấu có vẻ tăng tương đối cao nhưng vẫn là mức tốt theo tiêu chuẩn toàn cầu. Hơn nữa, tỷ lệ bao phủ nợ xấu tại hầu hết các ngân hàng đã được tăng cường hơn nhiều.

Thậm chí, theo MBKE, mức nợ xấu (bao gồm cả các khoản nợ có khả năng tái cơ cấu) đạt khoảng 7,8% vào cuối năm là tương tự như trong giai đoạn 2016-2017, sẽ không gây ra rủi ro có tính hệ thống cho hoạt động các ngân hàng tại Việt Nam.

‘Tỷ lệ nợ xấu tại hầu hết các ngân hàng vẫn ở mức cơ bản và ở mức khá. Ngoài ra, tỷ lệ bao phủ nợ xấu tại hầu hết các ngân hàng đã được tăng cường hơn nhiều. Ngân hàng Nhà nước ước tính nợ xấu toàn phần (bao gồm cả các khoản nợ có khả năng tái cơ cấu) đạt khoảng 7,8% vào cuối năm 2021. Mức nợ xấu này tương tự như trong giai đoạn 2016-2017 và tin rằng điều này sẽ không gây ra rủi ro có hệ thống cho hoạt động của các ngân hàng Việt Nam. Trên thực tế, với việc nền kinh tế đang dần phục hồi hậu giãn cách xã hội, chúng tôi cho rằng nhiều khoản vay trên sẽ quay trở lại nhóm nợ đủ tiêu chuẩn’, báo cáo của MBKE VN.

Theo Hà Phương/ Sở hữu trí tuệ

Link nguồn: https://sohuutritue.net.vn/no-xau-ngan-hang-dang-tiep-tuc-phinh-to-chua-dang-lo-d27036.html