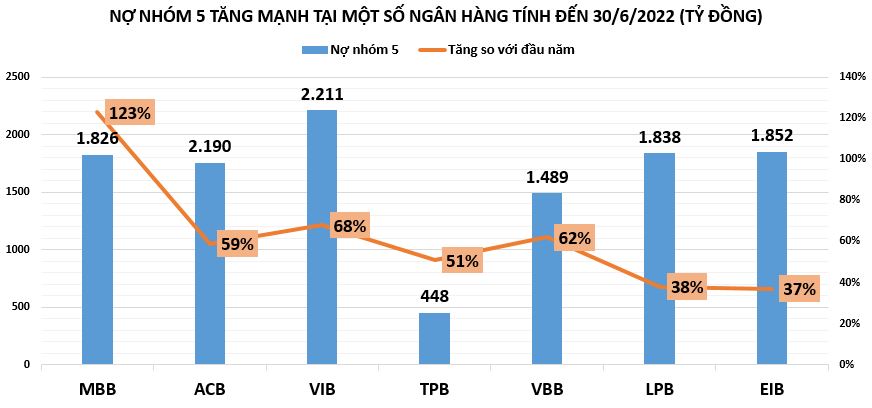

Nửa đầu năm 2022, bức tranh nợ xấu đang ngày càng 'xấu' hơn khi nợ có khả năng mất vốn (nợ nhóm 5) tại một số ngân hàng như MB, VIB, ACB,... bất ngờ tăng nhanh, thậm chí có nhà băng ghi nhận nợ nhóm 5 tăng sốc bằng lần.

Nửa đầu năm 2022, bức tranh nợ xấu đang ngày càng 'xấu' hơn khi nợ có khả năng mất vốn (nợ nhóm 5) tại một số ngân hàng như MB, VIB, ACB,... bất ngờ tăng nhanh, thậm chí có nhà băng ghi nhận nợ nhóm 5 tăng sốc bằng lần.

6 tháng đầu năm 2022, các ngân hàng công bố kết quả kinh doanh ấn tượng song song với đó là chất lượng tín dụng cũng đi xuống khi nợ xấu hàng loạt ngân hàng tăng.

Thực tế, việc nợ xấu tăng là điều đã được nhiều chuyên gia và các tổ chức phân tích dự báo trước đó. Chính vì vậy, điều này cũng không quá ‘bất ngờ’ với thị trường. Tuy nhiên, điều đáng quan ngại chính là trong cơ cấu các nhóm nợ xấu có nợ nhóm 5 (nợ có khả năng mất vốn) bất ngờ phình to hơn khiến nợ xấu ngày càng ‘xấu’ hơn.

Điển hình tại ngân hàng MB, nợ có khả năng mất vốn tính đến 30/6/2022 hơn 1.826 tỷ đồng - cao gấp 2,2 lần so với con số 819 tỷ đồng hồi đầu năm. Ngoài ra, nợ dưới tiêu chuẩn tăng 38% lên hơn 1.981 tỷ đồng và nợ nghi ngờ tăng 15% lên gần 1.168 tỷ đồng. Do đó, tổng nợ xấu tại MB tăng đến 52% lên gần 4.976 tỷ đồng, kéo tỷ lệ nợ xấu từ 0,9% hồi đầu năm lên 1,2%.

Một ngân hàng quy mô lớn như ACB cũng ghi nhận nợ nhóm 5 tăng tới 59% lên hơn 2.190 tỷ đồng trong khi nợ nghi ngờ và nợ dưới tiêu chuẩn giảm. Do đó, tổng nợ xấu chỉ tăng nhẹ 7% lên 2.998 tỷ đồng.

Với ngân hàng VIB, nợ có khả năng mất vốn tính đến 30/6/2022 đã lên tới 2.211 tỷ đồng, tăng tới 68% so với mức 1.219 tỷ đồng hồi đầu năm. Ngoài ra, nợ nghi ngờ cũng tăng 33% lên hơn 2.125 tỷ đồng. Do đó, tổng nợ xấu tại VIB tăng 16% lên gần 5.429 tỷ đồng, kéo theo tỷ lệ nợ xấu tăng từ 2,32% hồi đầu năm lên 2,45%.

Đối với TPBank, nợ nhóm 5 đã lên hơn 448 tỷ đồng, tương đương tăng 51% so với mức 297,4 tỷ đồng hồi đầu năm.

Tốc độ tăng nợ có khả năng mất vốn còn xuất hiện tại một số nhà băng quy mô nhỏ.

Điển hình tại ngân hàng VietBank, nợ nhóm 5 tính đến 30/6/2022 đã ghi nhận gần 1.489 tỷ đồng – tăng tới 62% so với mức 922 tỷ đồng hồi đầu năm. Dù nợ nghi nghờ giảm tới 41% còn 348 tỷ đồng và nợ dưới tiêu chuẩn chỉ tăng nhẹ 9% lên 359 tỷ đồng nhưng do nợ nhóm 5 tăng quá mạnh nên tổng nợ xấu tại VietBank tăng 19% lên hơn 2.196 tỷ đồng, kéo tỷ lệ nợ xấu từ 3,65% hồi đầu năm lên tới 3,91%.

Còn nợ nhóm 5 tại LienVietPostBank trong nửa đầu năm đã tăng tới 38% lên gần 1.838 tỷ đồng, cộng thêm nợ dưới tiêu chuẩn cũng tăng 68% lên 771 tỷ đồng khiến tổng nợ xấu tăng 11% lên gần 3.183 tỷ đồng, tỷ lệ nợ xấu cũng tăng nhẹ từ 1,37% lên 1,4%.

Xét về 3 ngân hàng có giá trị nợ có khả năng mất vốn cao nhất hiện gồm VPBank (4.971 tỷ đồng); Vietcombank (4.688 tỷ đồng) và Sacombank (4.242 tỷ đồng).

Trong nghiệp vụ ngân hàng, nợ được gọi là nợ xấu bao gồm các loại nợ dưới tiêu chuẩn, nợ nghi ngờ mất vốn, nợ có khả năng mất vốn. Xếp theo cấp độ nguy hiểm và tỷ lệ trích lập dự phòng cũng phải tương ứng thì nợ có khả năng mất vốn là nguy hiểm nhất, sau đó đến nợ nghi ngờ, rồi nợ dưới tiêu chuẩn.

Cho dù con số tuyệt đối nợ có khả năng mất vốn của nhiều ngân hàng không phải là quá lớn so với lợi nhuận họ tạo ra, nhưng tốc độ tăng nợ xấu nói chung và nợ có khả năng mất vốn nói riêng, đang tạo nên sự cảnh báo không thể lơ là.

Kể từ khi dịch Covid 19 xuất hiện, giới chuyên gia tài chính ngân hàng từng nhiều lần cảnh báo tác động của dịch tới tình hình sản xuất kinh doanh và khả năng trả nợ của người vay sẽ gây áp lực lớn tới diễn biến nợ xấu tại các ngân hàng.

Đặc biệt trong báo cáo vừa công bố của Vietnam Report, nhiều chuyên gia tham gia khảo sát nhận định, nợ xấu đang có xu hướng tăng khá mạnh. Sức ảnh hưởng của đại dịch lên bảng cân đối kế toán của nhà băng được dự báo sẽ còn tiếp tục kéo dài khi doanh nghiệp chưa thể phục hồi và những khoản nợ sau khi được tạo điều kiện cơ cấu lại đang xếp ở nợ nhóm 1 và 2 nhưng vẫn không thể cải thiện sẽ buộc hệ thống phải chính thức ghi nhận là nợ xấu, đặc biệt là sau khi Thông tư 14 hết hiệu lực vào ngày 30/6/2022 sẽ khiến vấn đề nợ xấu tại các ngân hàng nổi rõ hơn.

Ông Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội Ngân hàng từng nhấn mạnh: “Theo số liệu, hàng triệu tỷ đồng bị ảnh hưởng bởi dịch bệnh, song nợ cơ cấu chỉ rơi vào khoảng 300.000 tỷ đồng. Thực tế, nguy cơ nợ xấu của các ngân hàng cao hơn nhiều so với số liệu trên sổ sách kế toán. Dừng thực hiện Thông tư 14 sẽ giúp các ngân hàng đối mặt rõ hơn với nợ xấu”.

TS Cấn Văn Lực, chuyên gia Kinh tế trưởng BIDV, nhận định nửa đầu năm nay, tình hình nợ xấu sẽ vẫn chưa có nhiều áp lực, ngân hàng vẫn được tiếp tục cơ cấu nợ cho khách hàng chịu ảnh hưởng của dịch Covid 19.

Tuy nhiên, đến nửa cuối năm nay, các vấn đề về khung pháp lý có thể xoay chuyển theo hướng không có lợi cho vấn đề xử lý nợ xấu của toàn ngành ngân hàng. Cụ thể, việc Thông tư 14/2021 về cơ cấu nợ hết hiệu lực, Nghị quyết 42 về xử lý không luật hóa sẽ gây tác động tiêu cực các cơ chế xử lý hiệu quả nợ xấu. Theo ông, vấn đề nợ xấu có thể căng trở lại và thành tâm điểm của thị trường tài chính Việt Nam nửa cuối năm nay.

Hà Phương/Theo Sở hữu trí tuệ

Link nguồn: https://sohuutritue.net.vn/no-nhom-5-bat-ngo-tang-manh-khien-no-xau-ngay-cang-xau-d146928.html