Ngân hàng phát hành giấy tờ có giá bao gồm kỳ phiếu, tín phiếu, chứng chỉ tiền gửi, trái phiếu để huy động vốn trung và dài hạn, được tính vào nguồn vốn cấp 2 của ngân hàng (nợ thứ cấp) để cải thiện hệ số an toàn vốn (CAR).

Ngân hàng phát hành giấy tờ có giá bao gồm kỳ phiếu, tín phiếu, chứng chỉ tiền gửi, trái phiếu để huy động vốn trung và dài hạn, được tính vào nguồn vốn cấp 2 của ngân hàng (nợ thứ cấp) để cải thiện hệ số an toàn vốn (CAR).

Trong năm 2019, các ngân hàng ghi nhận lượng phát hành giấy tờ có giá tăng mạnh vì đây là hạn chót để các ngân hàng chuẩn bị cho việc áp dụng hệ số an toàn vốn tối thiểu (CAR) theo cách tính của Thông tư 41/2016 (Basel II theo phương thức cơ bản) và đón đầu việc siết vốn ngắn hạn cho vay trung, dài hạn xuống 40%. Do đó, nhiều ngân hàng đã triển khai tăng vốn thông qua phát hành trái phiếu (kỳ hạn trên 5 năm và không được đảm bảo bởi tổ chức tín dụng) để đẩy vốn cấp 2 và chào bán chứng chỉ tiền gửi kỳ hạn dài từ năm 2019 khiến lượng phát hành giấy tờ có giá tăng mạnh.

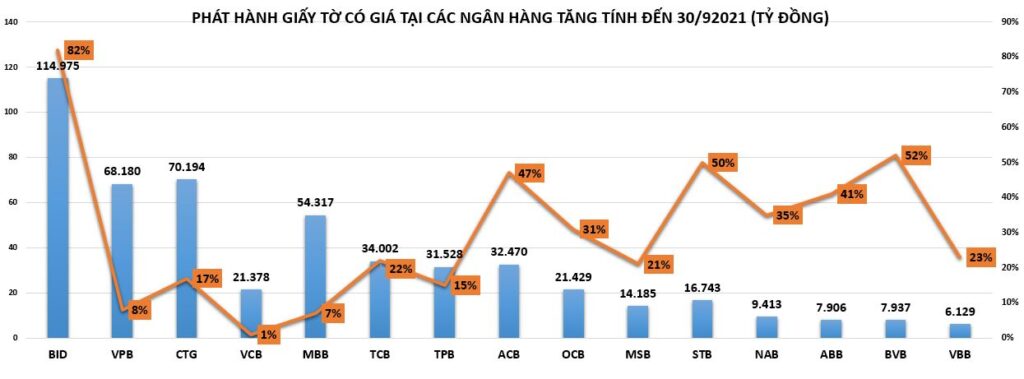

Theo thống kê từ người viết, tính đến 30/9/2021 có 15 ngân hàng ghi nhận lượng phát hành giấy tờ có giá tăng so với đầu năm.

Trong đó, BIDV (114.975 tỷ đồng); VPBank (68.180 tỷ đồng); Vietinbank (70.194 tỷ đồng) là 3 ngân hàng có lượng giấy tờ có giá phát hành cao nhất hệ thống ngân hàng.

Nếu xét về tốc độ tăng trưởng, BIDV ghi nhận lượng phát hành giấy tờ có giá tăng 82% so với đầu năm, kế tiếp là Sacombank tăng 50% lên 16.743 tỷ đồng và ACB tăng 47% lên 32.470 tỷ đồng.

Những ngân hàng có quy mô nhỏ hơn cũng ghi nhận tăng trưởng nhanh như Viet Capital Bank tăng 52% lên mức 7.937 tỷ đồng; ABBank tăng 41% lên 7.906 tỷ đồng; Nam A Bank tăng 35% lên 9.413 tỷ đồng; OCB tăng 31% lên 21.429 tỷ đồng.

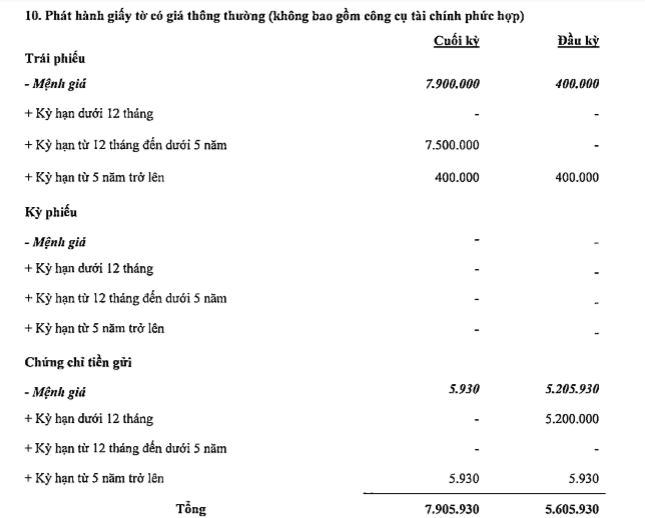

Cụ thể, tại OCB, phát hành giấy tờ có giá chủ yếu tập trung ở trái phiếu từ 12 tháng đến 5 năm ghi nhận 15.700 tỷ đồng, từ 5 năm trở lên hơn 1.678 tỷ đồng. Chứng chỉ tiền gửi từ 12 tháng tới 5 năm giảm còn 3.150 tỷ đồng nhưng kỳ hạn dưới 12 tháng ghi nhận 900 tỷ đồng.

Đáng chú ý tại ABBank, phát hành trái phiếu tăng gấp 19 lần đầu năm, lên 7.900 tỷ đồng. Trong đó, chủ yếu là trái phiếu kỳ hạn từ 12 tháng đến dưới 5 năm.

Nếu xét về tỷ trọng, phần lớn các ngân hàng đều có tỷ lệ lượng phát hành giấy tờ có giá trên tổng tài sản nợ từ 10% trở lên như MBBank (10%); TPBank, OCB (13%); Viet Capital Bank (12%);…

Thực tế, các ngân hàng phải huy động vốn trung, dài hạn để đáp ứng tỷ lệ vốn ngắn hạn cho vay trung, dài hạn giảm từ 45% xuống còn 40%. Theo đó, việc phát hành giấy tờ có giá như trái phiếu, chứng chỉ tiền gửi là một giải pháp để gia tăng nguồn vốn trung, dài hạn nhanh chóng. Dù vậy, việc huy động vốn bằng giấy tờ có giá lại chứa đựng nhiều rủi ro gây ảnh hưởng đến lợi nhuận ngân hàng trong tương lai.

Trước tiên ngân hàng sẽ phải đối mặt với rủi ro lãi suất. Rủi ro lãi suất xảy ra khi có sự chênh lệch giữa lãi suất huy động đầu vào và lãi suất đầu ra do biến động của thị trường và chênh lệch về thời hạn giữa nguồn vốn huy động và sử dụng vốn.

Các ngân hàng còn phải đối mặt với một loại rủi ro khác nữa là rủi ro thanh khoản do các ngân hàng có thể thiếu hụt lượng tiền mặt do phải trả một lượng tiền lớn cho khách hàng khi trái phiếu đáo hạn, càng gây áp lực cho các nhà băng trong việc huy động để tiếp tục duy trì nguồn vốn cấp 2.

Bên cạnh đó, việc phát hành trái phiếu chỉ là giải pháp mang tính “nhất thời” đối với các ngân hàng hiện tại. Lượng vốn huy động này không rẻ và sẽ sớm đến ngày đáo hạn.

Ngân hàng Nhà nước Việt Nam (NHNN) vừa ban hành Thông tư 12/2021/TT-NHNN quy định về tổ chức tín dụng (TCTD), chi nhánh ngân hàng nước ngoài mua, bán kỳ phiếu, tín phiếu, chứng chỉ tiền gửi, trái phiếu do TCTD, chi nhánh ngân hàng nước ngoài khác phát hành trong nước.

Thông tư quy định các nguyên tắc mua, bán giấy tờ có giá. Theo đó, các TCTD, chi nhánh ngân hàng nước ngoài được mua, bán giấy tờ có giá phù hợp với nội dung mua, bán trái phiếu doanh nghiệp và/hoặc giấy tờ có giá khác ghi trong Giấy phép do Ngân hàng Nhà nước Việt Nam cấp. Bên mua, Bên bán chịu trách nhiệm trước pháp luật về việc mua, bán giấy tờ có giá phù hợp với quy định tại Thông tư này và quy định của pháp luật có liên quan. Đồng tiền thực hiện trong giao dịch mua, bán giấy tờ có giá là đồng Việt Nam.

Thông tư này có hiệu lực từ ngày 27/10/2021.

Theo Hà Phương/ Sở hữu trí tuệ

Link nguồn: https://sohuutritue.net.vn/ngan-hang-chay-dua-phat-hanh-giay-to-co-gia-d27130.html