Thêm ngân hàng triển khai Basel III

Thêm ngân hàng triển khai Basel III

Ngày 24/02/2022 tại Trụ sở chính của Nam A Bank đã diễn ra Lễ ký kết triển khai và áp dụng Basel III giữa Nam A Bank và Công ty Kiểm toán KPMG. KPMG sẽ tư vấn và hỗ trợ Nam A Bank triển khai và áp dụng các yêu cầu về quản trị rủi ro theo Basel III.

Basel III là chuẩn mực quản trị rủi ro đang được hệ thống ngân hàng Việt Nam hướng tới, giúp các ngân hàng nâng cao năng lực và chất lượng vốn, ứng phó chủ động với các rủi ro tài chính tốt hơn, bên cạnh việc tăng cường và hiệu quả hơn đối với quản lý rủi ro thanh khoản.

Bên cạnh tiếp tục khai thác hiệu quả, đi vào chiều sâu các chuẩn mực quản trị rủi ro theo chuẩn mực Basel II nâng cao, Nam A Bank chính thức triển khai và áp dụng chuẩn mực Basel III nhằm đảm bảo hoạt động kinh doanh phát triển mạnh mẽ, an toàn, hiệu quả và bền vững.

Đại diện Nam A Bank cho biết việc chủ động triển khai và áp dụng Basel III như là lời cam kết mà nhiều năm qua Hội đồng quản trị, Ban Tổng Giám đốc Nam A Bank đã hướng đến cùng thị trường: luôn ưu tiên áp dụng các chuẩn mực quốc tế trong hoạt động quản lý, kinh doanh của Ngân hàng. Việc ứng dụng các chuẩn mực quản trị rủi ro theo thông lệ quốc tế sớm là trách nhiệm của Nam A Bank.

Đồng thời, việc triển khai và áp dụng Basel III sẽ tạo khung quản trị rủi ro vững chắc và khẳng định sự hoạt động minh bạch cũng như thêm nền tảng bền vững giúp cho hoạt động kinh doanh phát triển bức phá mạnh mẽ, an toàn, hiệu quả và bền vững trong giai đoạn chiến lược sắp tới, nhất là trong ngay trong năm 2022, năm rất đặc biệt với Nam A Bank - kỷ niệm 30 năm thành lập Ngân hàng.

Ở diễn biên khác, theo thông tin từ Sở giao dịch Chứng khoán Hà Nội (HNX), Ngân hàng TMCP Nam Á (Nam A Bank - Mã: NAB) đã chào bán riêng lẻ thành công 143 triệu cổ phiếu với giá 20.000 đồng. Tổng thu ròng từ đợt chào bán là hơn 2.831 tỷ đồng.

Đây là loại cổ phiếu phổ thông bị hạn chế chuyển nhượng trong một năm kể từ ngày kết thúc đợt chào bán (17/2/2022).

Kết quả 8 nhà đầu tư trong nước đã đăng ký mua hết số cổ phiếu chào bán, ngân hàng thu ròng từ đợt chào bán hơn 2.831 tỷ đồng. Sau khi thực hiện mua xong cổ phiếu lần này, nhóm cổ đông trên đã nâng tỷ lệ sở hữu tại Nam A Bank lên 24,37%.

Nhiều ngân hàng tăng mạnh phí dịch vụ SMS Banking

Từ đầu năm 2022, nhiều ngân hàng thông báo tăng mạnh 5-7 lần mức thu phí dịch vụ SMS Banking so với biểu phí trước đó đã áp dụng.

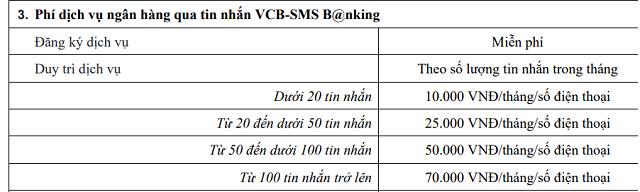

Đầu tiên phải kể tới Vietcombank đã thông báo điều chỉnh một số mức phí dịch vụ ngân hàng điện tử dành cho khách hàng cá nhân kể từ ngày 1/1/2022. Ngân hàng giảm toàn bộ phí dịch vụ trên ứng dụng ngân hàng số như phí duy trì tài khoản, phí chuyển tiền,… Song cũng tăng phí SMS Banking từ 11,000 đồng/tháng lên 11,000 - 77,000 đồng/tháng tùy theo lượng tin nhắn trong tháng.

Cụ thể, nếu số lượng tin nhắn trong tháng dưới 20 tin, Vietcombank thu phí 10,000 đồng/tháng; từ 20 đến dưới 50 tin nhắn là 25,000 đồng/tháng; từ 50 đến dưới 100 tin là 50,000 đồng/tháng; từ 100 tin nhắn trở lên là 70.000 đồng/tháng. Các mức phí trên chưa bao gồm VAT.

Như vậy, nếu sử dụng dịch vụ trong thời gian 1 năm, khách hàng có thể phải đóng phí tin nhắn SMS Banking cao nhất lên tới 924,000 đồng/năm (nếu áp dụng VAT 10%). Đây là một mức phí không hề nhỏ để báo biến động số dư cho một khách hàng cá nhân.

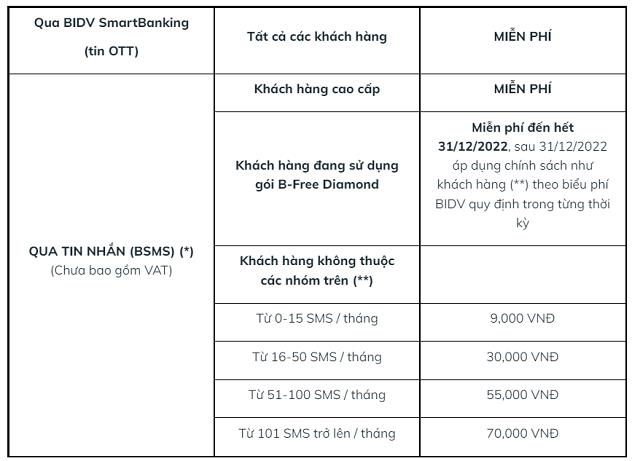

Một loạt ngân hàng khác cũng đang thu phí SMS Banking mức cao như tại BIDV, đối với 0-15 SMS/tháng, ngân hàng thu phí 9,000 đồng, từ 16-50 SMS/tháng thu phí 30,000 đồng, từ 51-100 SMS/tháng có phí 55,000 đồng/tháng và từ 100 SMS/tháng thu phí 70,000 đồng. Các mức phí này chưa bao gồm VAT.

Tại Techcombank, phí SMS Banking chưa bao gồm VAT được chia theo các mốc: 0-15 SMS/tháng phí 12,000 đồng, 16-30 SMS/tháng phí 18,000 đồng, 31-60 SMS/tháng phí 40,000 đồng, trên 61 SMS/tháng 75,000 đồng/tháng.

Nhiều năm gần đây, các ngân hàng đã phản ánh về tình trạng bị nhà mạng thu phí SMS quá cao, nhưng đến nay vẫn chưa nhà mạng nào chịu giảm giá cước tin nhắn đối với dịch vụ tài chính ngân hàng.

Loạt ngân hàng tiết lộ về kế hoạch chia cổ tức năm 2022

Năm 2022, VIB đặt kế hoạch tăng vốn điều lệ lên trên 21.000 tỷ đồng, tăng 35,7%. Trong đó, ngân hàng dự kiến chia cổ phiếu thưởng 35% cho cổ đông từ nguồn vốn chủ sở hữu.

ACB cũng có phương án tăng vốn điều lệ bằng cổ phiếu. Kế hoạch cụ thể chưa được công bố nhưng trong năm 2020 và 2021 nhà băng này đã phát hành cổ phiếu để trả cổ tức theo tỷ lệ lần lượt 30% và 25%.

Tại MSB, lãnh đạo ngân hàng này cho biết sẽ trình Đại hội đồng cổ đông thông qua việc chia cổ tức trong năm nay với tỷ lệ 30% bằng cổ phiếu.

Năm 2022, OCB dự kiến duy trì mức cổ tức từ 20% - 25% cho cổ đông. Tuy nhiên, các mục tiêu này vẫn đang được Hội đồng quản trị cân nhắc trước khi trình cổ đông trong kỳ trong kỳ đại hội cổ đông thường niên thời gian tới.

Sau hai năm trả cổ tức bằng cổ phiếu liên tiếp theo tỷ lệ 10% và 10,5%, SHB tiếp tục có kế hoạch chi trả cổ tức năm 2021 bằng cổ phiếu với tỷ lệ tối thiểu 15%.

Nhiều ngân hàng đẩy mạnh chia cổ tức với tỷ lệ tương đối cao trong bối cảnh kết quả kinh doanh năm 2021 tiếp tục tăng trưởng tốt dù chịu ảnh hưởng tiêu cực từ dịch bệnh.

Mặt khác, việc trả cổ tức cổ bằng cổ phiếu cũng nhằm tuân thủ yêu cầu của Ngân hàng Nhà nước trong việc tiếp tục triển khai quyết liệt, thiết thực, hiệu quả các giải pháp hỗ trợ người dân và doanh nghiệp.

Đây là năm thứ ba liên tiếp NHNN yêu cầu các ngân hàng không chia cổ tức bằng tiền mặt. Trong năm 2021, cơ quan này cũng đã ra chỉ thị tương tự, yêu cầu các ngân hàng chuyển sang trả cổ tức bằng cổ phiếu. Ngoại lệ duy nhất đối với việc trả cổ tức tiền mặt là đối với các ngân hàng quốc doanh (Vietcombank, BIDV, VietinBank) do yêu cầu từ Kho bạc Nhà nước.

VIB dự kiến chia cổ tức 35% trong năm 2022

Ngân hàng TMCP Quốc Tế Việt Nam (HOSE: VIB) vừa công bố tài liệu họp ĐHĐCĐ thường niên năm 2022. Ngân hàng đặt ra kế hoạch kinh doanh 2022 cũng như định hướng chiến lược phát triển cho giai đoạn 5 năm 2022-2026. Đại hội dự kiến được tổ chức ngày 16/03/2022.

Đáng chú ý, VIB đặt kế hoạch tăng vốn điều lệ lên mức hơn 21,000 tỷ đồng trong năm 2022, tăng 36% so với đầu năm.

Ngân hàng dự kiến chia cổ phiếu thưởng 35% cho cổ đông hiện hữu và 0.7% cho cán bộ nhân viên từ nguồn vốn chủ sở hữu. Đề xuất này xuất phát từ nhu cầu vốn của Ngân hàng dành cho các dự án đầu tư vào hệ thống công nghệ, mạng lưới, cấp tín dụng, đáp ứng tỷ lệ an toàn vốn trong kinh doanh.

Ngoài ra, VIB đề ra kế hoạch tăng trưởng lợi nhuận và các chỉ tiêu kinh doanh trong năm 2022.

Cụ thể, VIB đặt mục tiêu lợi nhuận 10,500 tỷ đồng, tăng 31% so với năm 2021. Các chỉ tiêu về tổng tài sản, tổng dư nợ tín dụng và huy động vốn đều tăng 30%, lần lượt là 402,500 tỷ đồng; 265,600 tỷ đồng và 280,600 tỷ đồng. Trong đó, mức tăng trưởng tổng dư nợ tín dụng có thể được điều chỉnh tùy thuộc vào giới hạn cho phép của Ngân hàng Nhà nước.

Ngành ngân hàng đối mặt với áp lực nợ xấu do thiếu hành lang pháp lý

Tại hội thảo “Cần luật hoá Nghị quyết 42 để giải bài toán xử lý nợ xấu ngân hàng” sáng 19-2, TS Cấn Văn Lực – chuyên gia kinh tế trưởng của BIDV – lo ngại nợ xấu sẽ trở thành tâm điểm của thị trường tài chính Việt Nam trong năm 2022 với tỷ lệ nợ xấu gộp ở mức cao nhất trong vòng 4 năm gần nhất, qua đó phá vỡ thành quả tái cơ cấu nợ giai đoạn 2016 – 2020 của các tổ chức tín dụng (TCTD). Ông Lực dự báo nợ xấu nội bảng được dự kiến trong khoảng 2,3-2,5%, nợ xấu gộp sẽ khoảng 6% trong năm 2022. Con số này thậm chí có thể ở mức cao hơn từ năm 2024.

Lý giải dự báo này, chuyên gia kinh tế trưởng của BIDV cho biết khung pháp lý về xử lý nợ xấu có thể xoay chuyển theo hướng không có lợi cho toàn ngành ngân hàng trong nửa cuối năm 2022 khi Thông tư 14/2021 của Ngân hàng Nhà nước (NHNN) về cơ cấu nợ hết hiệu lực vào 30-6-2022. Ngoài ra, Nghị quyết 42/2017 của Quốc hội về thí điểm xử lý nợ xấu của các TCTD sẽ hết hiệu lực từ 15-8-2022.

Bối cảnh này khiến ông Lực lo ngại thiếu hụt cơ chế xử lý hiệu quả nợ xấu nếu Nghị quyết 42 không được gia hạn hoặc luật hóa. “Tiến độ cũng như hiệu quả xử lý nợ xấu của hệ thống TCTD sẽ bị ảnh hưởng tiêu cực, gây ra tình trạng nợ xấu cũ chưa xử lý tiếp tục tồn đọng, quá trình xử lý nợ xấu mới phát sinh từ đại dịch sẽ kéo dài hoặc không thể giải quyết được, gây bất ổn cho hệ thống các TCTD nói riêng và toàn nền kinh tế nói chung”, ông Lực nói.

Về thực trạng nợ xấu tại các TCTD, số dư nợ xấu bình quân ở 28 ngân hàng thương mại niêm yết và Agribank năm 2021 tăng 17,3% so với năm 2020, theo thống kê từ báo cáo tài chính năm 2021 của các ngân hàng.

Đáng lưu ý, số dư nợ xấu năm 2021 tại một số ngân hàng đã tăng nhanh so với năm 2020, gồm VPBank tăng 60%, Vietinbank tăng 49%, VIB tăng 58%, HDBank tăng 43%.

Theo Hoàng Long (t/h)/ Sở hữu trí tuệ

Link nguồn: https://sohuutritue.net.vn/tin-ngan-hang-noi-bat-trong-tuan-nam-a-bank-trien-khai-basel-iii-vib-du-kien-chia-co-tuc-35-d30340.html