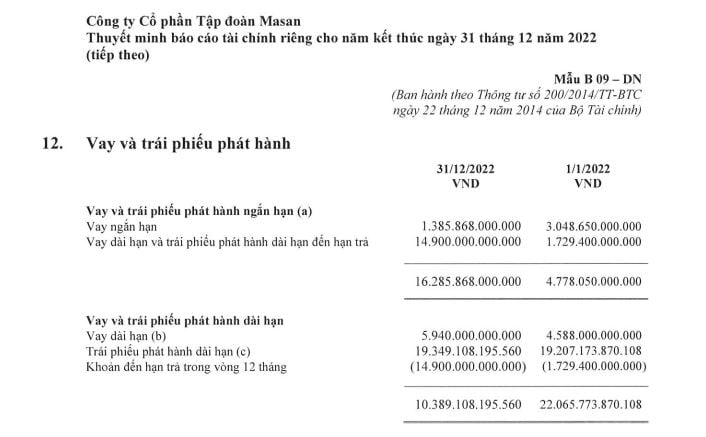

Tập đoàn Masan vừa có báo cáo về kết quả đợt chào bán lô trái phiếu trị giá 800 tỷ đồng. Theo báo cáo tài chính của công ty mẹ, trong năm 2023 sẽ có 14.900 tỷ đồng trái phiếu đến hạn trả.

Tập đoàn Masan vừa có báo cáo về kết quả đợt chào bán lô trái phiếu trị giá 800 tỷ đồng. Theo báo cáo tài chính của công ty mẹ, trong năm 2023 sẽ có 14.900 tỷ đồng trái phiếu đến hạn trả.

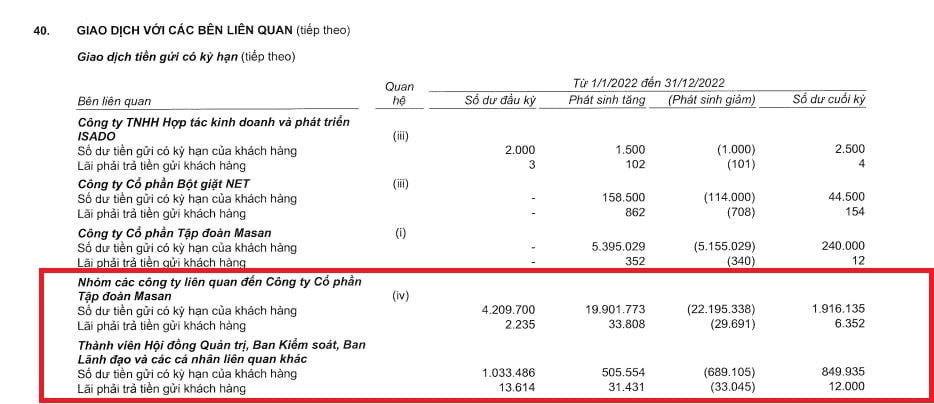

Tính đến 31/12/2022, nhóm các công ty liên quan đến CTCP Tập đoàn Masan (Masan Group) cũng ghi nhận giao dịch tiền gửi lớn tại Techcombank và là bên có số dư tiền gửi có kỳ hạn lớn nhất tại ngân hàng với hơn 1.916 tỷ đồng.

Năm 2022, nhóm các công ty liên quan tới Tập đoàn Masan đã gửi 19.902 tỷ đồng và rút ra 22.195 tỷ đồng tại Techcombank. Đồng thời Techcombank cũng trả gần 34 tỷ đồng tiền lãi cho Tập đoàn Masan.

Ngoài ra, các thành viên HĐQT, ban kiểm soát, ban lãnh đạo và các cá nhân liên quan khác cũng đang gửi gần 850 tỷ đồng tiền gửi có kỳ hạn tại ngân hàng.

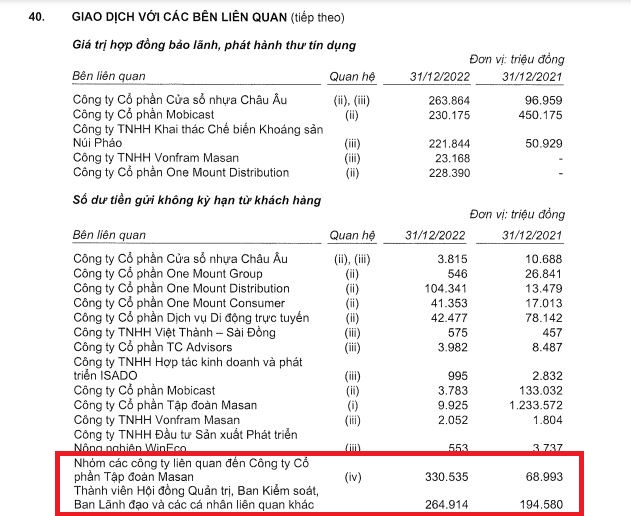

Đối với tiền gửi không kỳ hạn, tính đến 31/12/2022, nhóm các công ty liên quan tới Tập đoàn Masan gửi hơn 330 tỷ đồng tại Techcombank. Trong khi thành viên HĐQT, Ban Kiểm soát, Ban Lãnh đạo và các cá nhân liên quan khác gửi gần 265 tỷ đồng tính đến thời điểm 30/6/2022.

Tập đoàn Masan vừa có văn bản số 58 gửi Ủy ban chứng khoán Nhà nước về kết quả đợt chào bán trái phiếu ra công chúng. Theo đó, doanh nghiệp công bố đã chào bán thành công 8 triệu trái phiếu có mã MSNH2227002 với tổng trị giá 800 tỷ đồng, tương đương với 100.000 đồng/trái phiếu. Kỳ hạn trái phiếu là 60 tháng với lãi suất cố định 9,5% sau đó được thả nổi bằng tổng của 3,975%/năm. Đây là lô trái phiếu không chuyển đổi, không kèm chứng quyền.

Trước đó ngày 20/2, Masan cũng có văn bản báo cáo Ủy ban chứng khoán Nhà nước về việc chào bán thành công lô trái phiếu trị giá 700 tỷ đồng cho cho một nhà đầu tư tổ chức trong nước.

Được biết, lô trái phiếu mà Masan chào bán là trái phiếu doanh nghiệp không chuyển đổi, không kèm chứng quyền với mệnh giá 100.000 đồng/trái phiếu. Tổng số lượng trái phiếu được chào bán là 7 triệu trái phiếu có kỳ hạn 60 tháng kể từ ngày phát hành. Lô trái phiếu này có mức lãi suất áp dụng cho năm đầu tiên cố định ở mức 9,5%/năm, sau đó được thả nổi bằng tổng của 3,975%/năm và lãi suất tham chiếu cho các kỳ tính lãi còn lại của trái phiếu.

Ngoài ra, Tập đoàn Masan cũng vừa công bố thông tin về việc chào bán ra công chúng lô trái phiếu MSNH2328001 trị giá 2.000 tỷ đồng, có kỳ hạn 60 tháng, lãi suất thả nổi bằng tổng của 4,1%/năm và lãi suất tham chiếu. Được biết, đây là loại trái phiếu doanh nghiệp không chuyển đổi, không kèm chứng quyền và không có tài sản bảo đảm. Masan dự kiến sẽ phát hành trái phiếu MSNH2328001 vào ngày 17/3 tới đây.

Masan cũng cho biết số tiền thu được trong đợt chào bán sẽ được sử dụng để thanh toán một phần hoặc toàn bộ khoản gốc đến hạn của các trái phiếu BondMSN022023 với tổng mệnh giá phát hành 2.000 tỷ đồng đã được phát hành ngày 30/3/2020, đáo hạn 30/3/2023.

Trước đó, Sở Giao dịch Chứng khoán Hà Nội (HNX) ra thông báo việc huỷ niêm yết trái phiếu MSN12002 của Công ty Cổ phần Tập đoàn Masan. Cụ thể, HNX sẽ huỷ niêm yết 30 triệu trái phiếu MSN12002 của Masan vào ngày 23/2. Tổng giá trị của lô trái phiếu này là 3.000 tỷ đồng. Lý do huỷ niêm yết được HNX công bố là do lô trái phiếu MSN12002 của Masan đến thời gian đáo hạn. Trước đó, Masan phát hành ra công chúng lô trái phiếu trên vào ngày 9/3/2020 với kỳ hạn 3 năm. Như vậy, lô trái phiếu này sẽ đáo hạn vào ngày 9/3/2023.

Tính đến cuối năm 2022, nợ phải trả của Masan chiếm gần 105.000 tỷ đồng, tăng 21.000 tỷ đồng so với thời điểm đầu năm. Trong đó, vay nợ ngắn hạn từ các ngân hàng, định chế tài chính và phát hành trái phiếu tăng mạnh lên hơn 40.500 tỷ đồng, so với cùng kỳ năm 2021 gần 19.000 tỷ đồng. Vay dài hạn cũng tăng gần 9.000 tỷ đồng lên hơn 30.400 tỷ đồng. Trong năm 2022, công ty đã phải trả hơn 4.800 tỷ đồng tiền lãi. Theo thuyết minh, nợ trái phiếu của Masan hơn 35.000 tỷ đồng.

Theo báo cáo tài chính của công ty mẹ, trong năm 2023, tập đoàn Masan sẽ có 14.900 tỷ đồng trái phiếu đến hạn trả.

Trong báo cáo phân tích về Tập đoàn Masan, Chứng khoán Bản Việt (VCSC) nhận định, mức tiêu thụ yếu sẽ ảnh hưởng đến hoạt động kinh doanh bán lẻ tiêu dùng của Masan trong năm nay. Ngoài ra, công ty còn phải đối mặt với chi phí tài chính cao hơn trong ngắn hạn do lãi suất cao hơn và việc mở rộng cửa hàng không hiệu quả đối với WinCommerce và Phúc Long Heritage.

VCSC dự phóng, năm nay, doanh thu của Masan tăng 14% lên 86.963 tỷ đồng so với năm 2022. Doanh thu có thể đạt lần lượt 99.096 tỷ đồng, 121.697 tỷ đồng vào năm 2024, 2025.

Song, lãi ròng của công ty có thể giảm 20% so với cùng kỳ xuống 2.844 tỷ đồng. Tuy nhiên, kết quả kinh doanh sẽ được cải thiện trong giai đoạn 2024 – 2025 với lãi ròng lần lượt đạt 5.122 tỷ đồng và 8.362 tỷ đồng.

Đơn vị phân tích dự phóng, doanh thu từ hoạt động kinh doanh của Masan Consumer Holdings sẽ thấp hơn 3% trong giai đoạn 2023 – 2024 và tỷ suất lợi nhuận gộp có thể giảm 30 điểm cơ bản so với cùng kỳ năm 2023.

Trong đó, có hai nguyên nhân chính khiến tăng trưởng của Masan Consumer Holdings suy yếu là thu nhập của người tiêu dùng bị ảnh hưởng bởi áp lực lạm phát trong nửa đầu năm 2022 và sự suy giảm của một số hoạt động kinh doanh xuất khẩu từ cuối quý III/2022 dẫn đến giảm giờ làm việc và sa thải.

Song, đơn vị phân tích vẫn kỳ vọng, doanh số bán thực phẩm tiện lợi sẽ tăng 15%/năm trong giai đoạn 2023 – 2024 nhờ sự tăng trưởng mạnh mẽ từ thương hiệu bình dân Kokomi (nhãn hiệu mì ăn liền chủ lực của Masan Consumer Holdings) và kỳ vọng đổi mới sản phẩm.

Trang Bùi